Как узнать кадастровую стоимость земельного участка по адресу онлайн

Порядок действий:

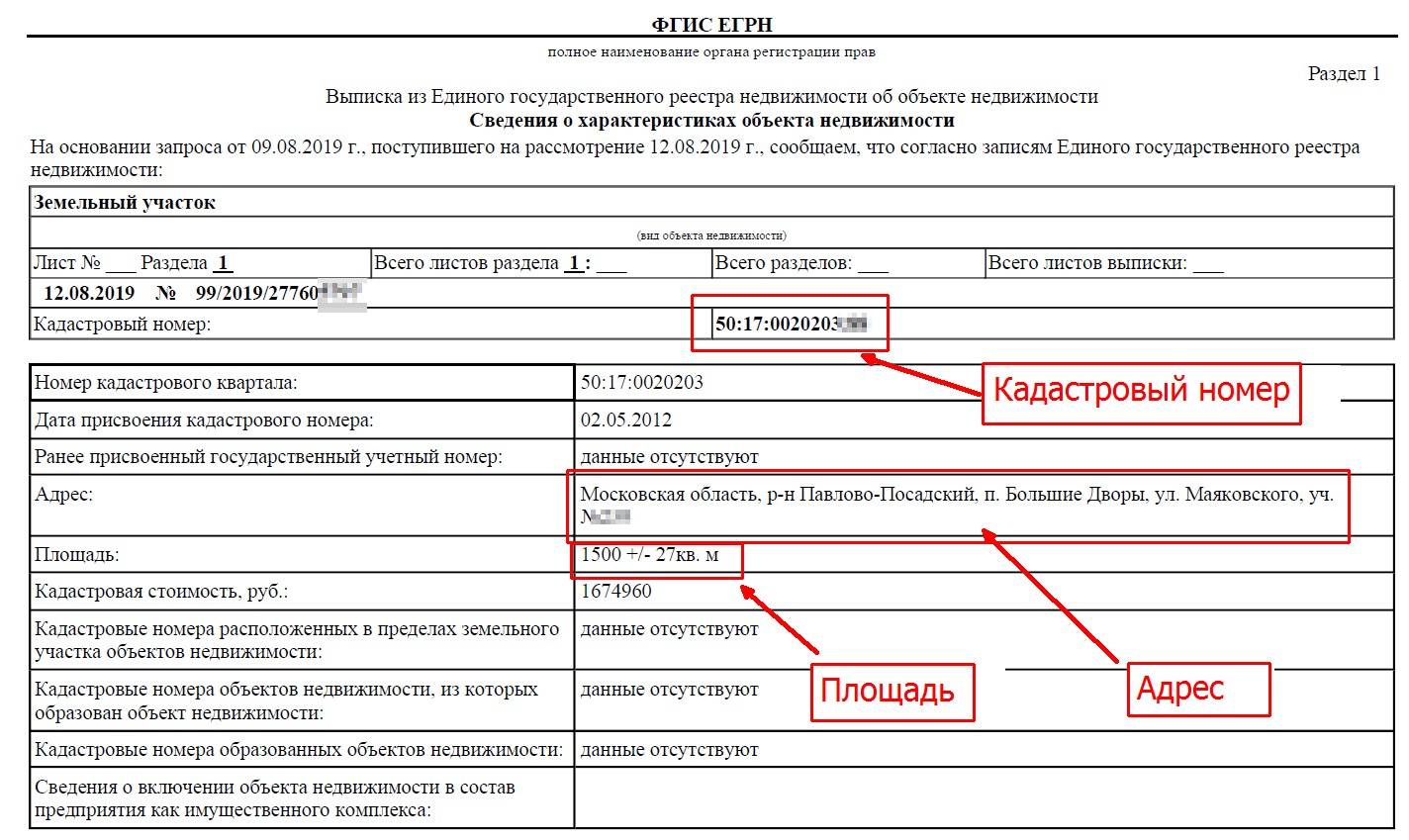

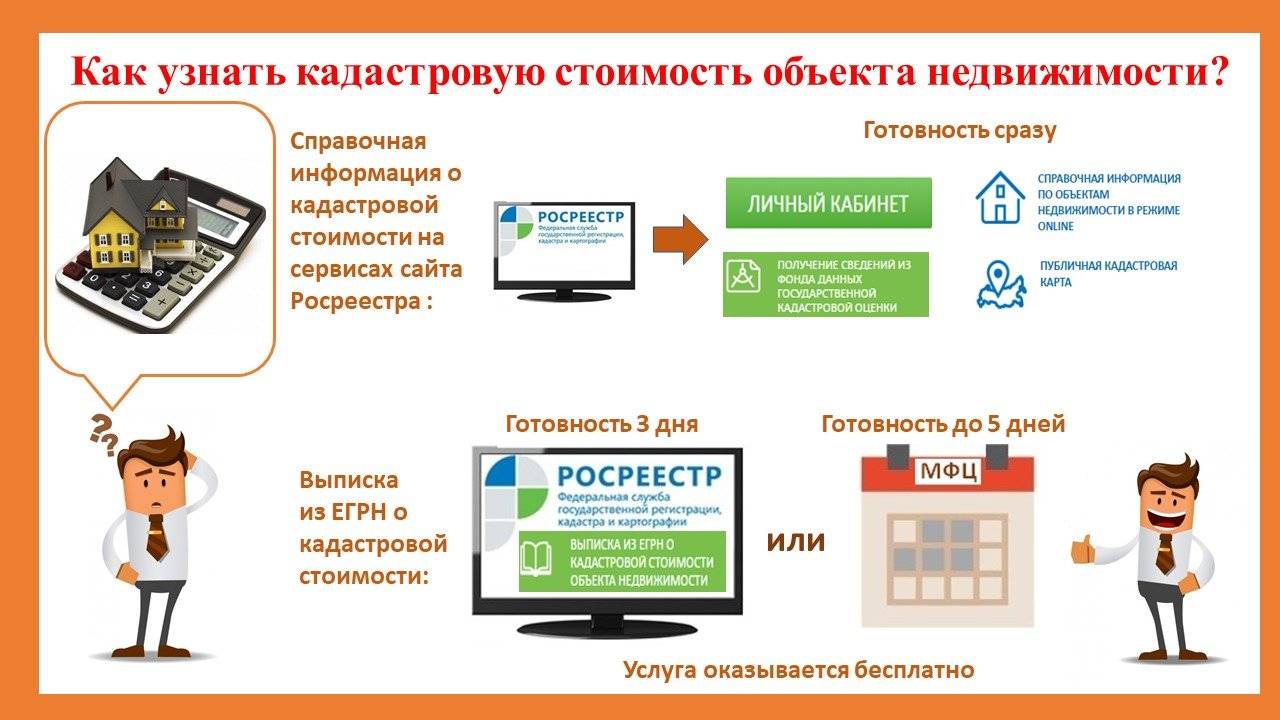

Шаг первый. Узнать кадастровую стоимость земельного участка можно на официальном сайте Федеральной государственной регистрационной службы или же по справочному номеру и телефону доверия (ссылку на этот сайт и необходимые разделы вы найдете ниже).

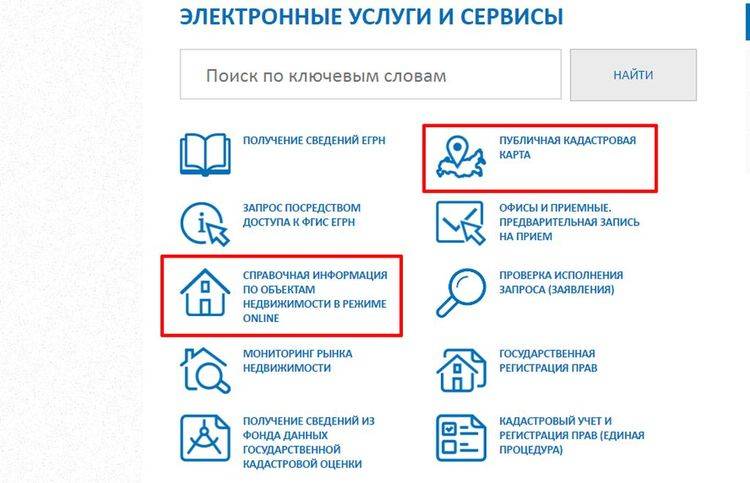

Посмотрите на раздел сайта «Электронные услуги и сервисы», выберите подраздел о справочной информации по объектам. Введите требуемые по форме данные в каждое из предлагаемых полей, дальше следуйте инструкциям сервиса.

Шаг второй. Получить информацию о кадастровой стоимости участка можно через государственный кадастр недвижимости, сокращенно ГКН. Для этого необходимо зайти на главную страницу официального сайта Росреестра, перейти в подраздел «Получение сведений из ГКН», который находится в «Электронных услугах и сервисах».

Заполните представленную на сайте форму.

После отправки заполненной формы, вас перенаправят на страницу, где вы можете увидеть статус оставленной заявки. Обычно передача сведений происходит в течение пяти дней, не более.

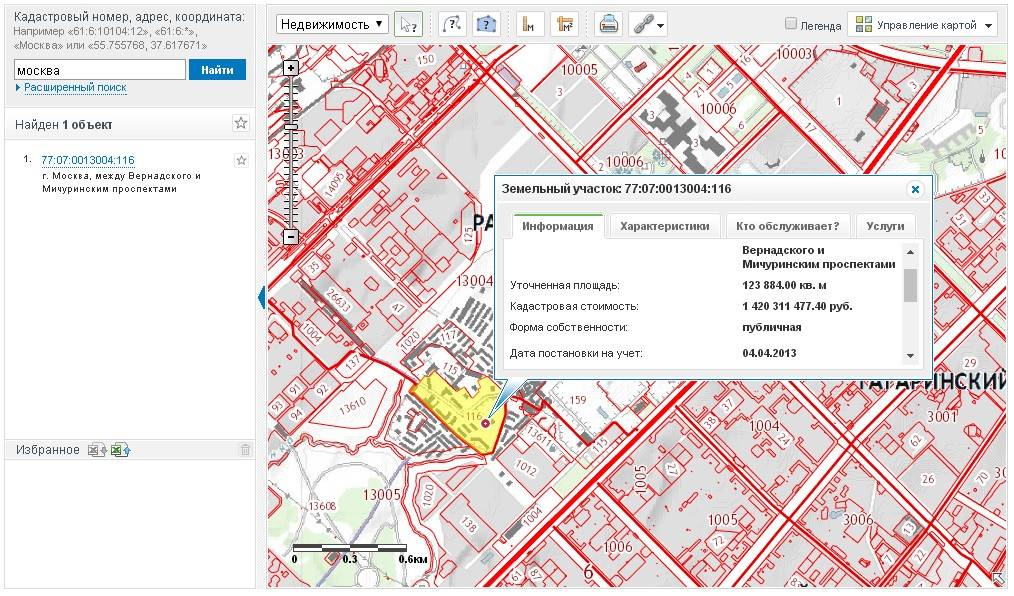

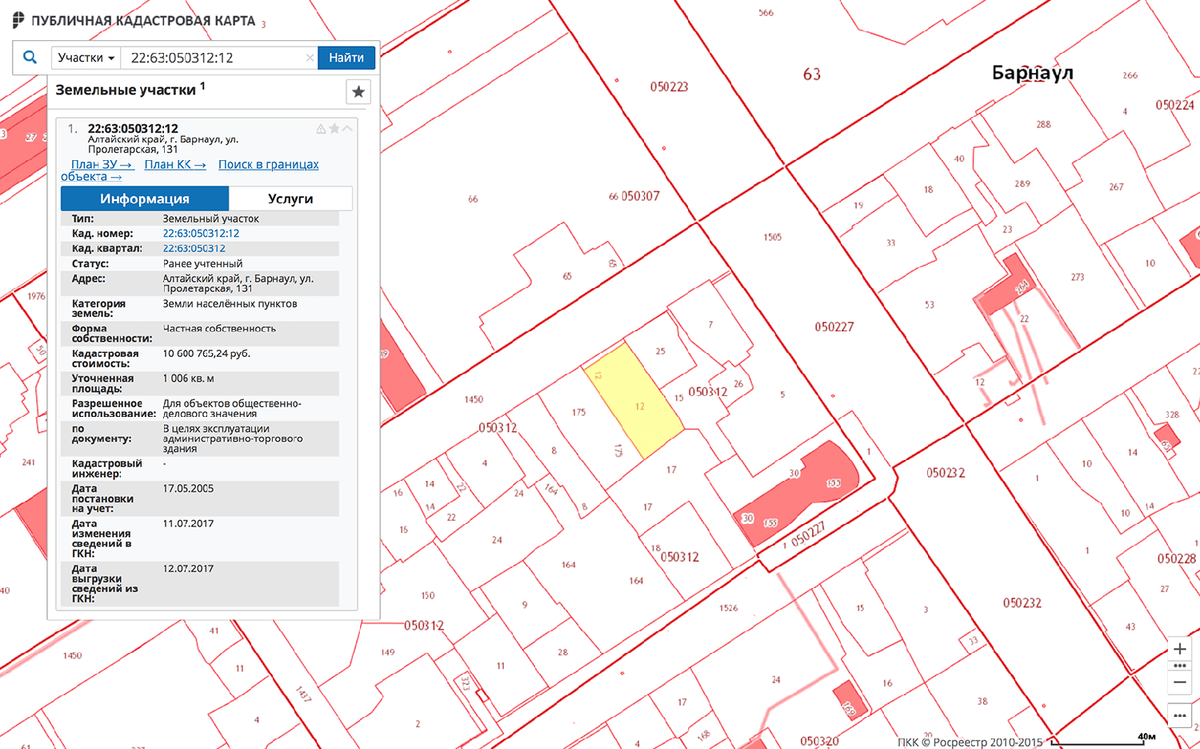

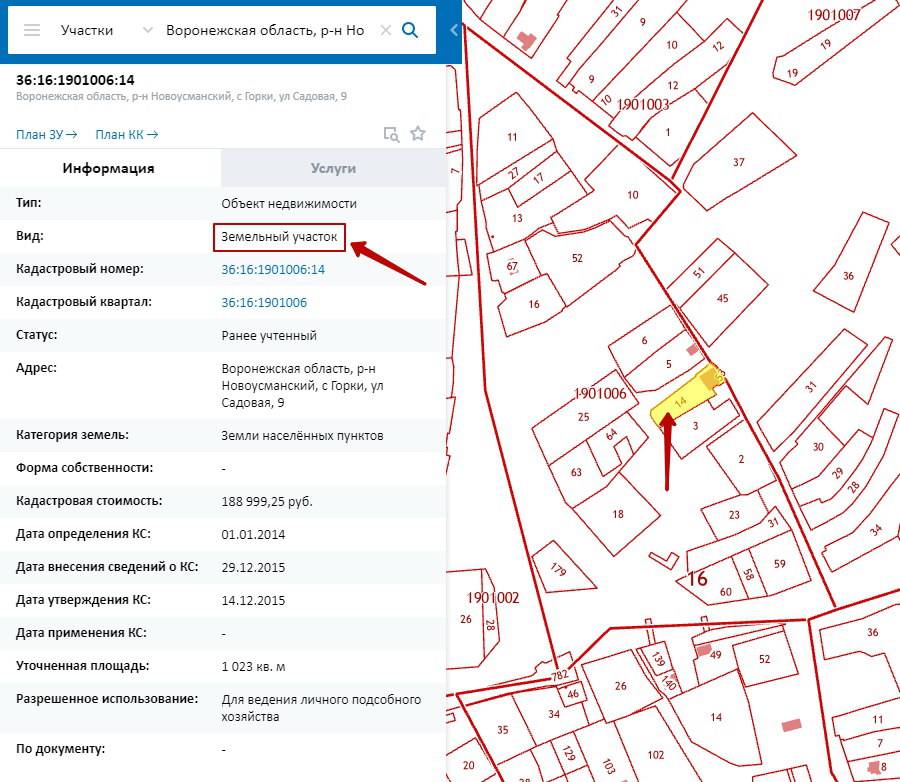

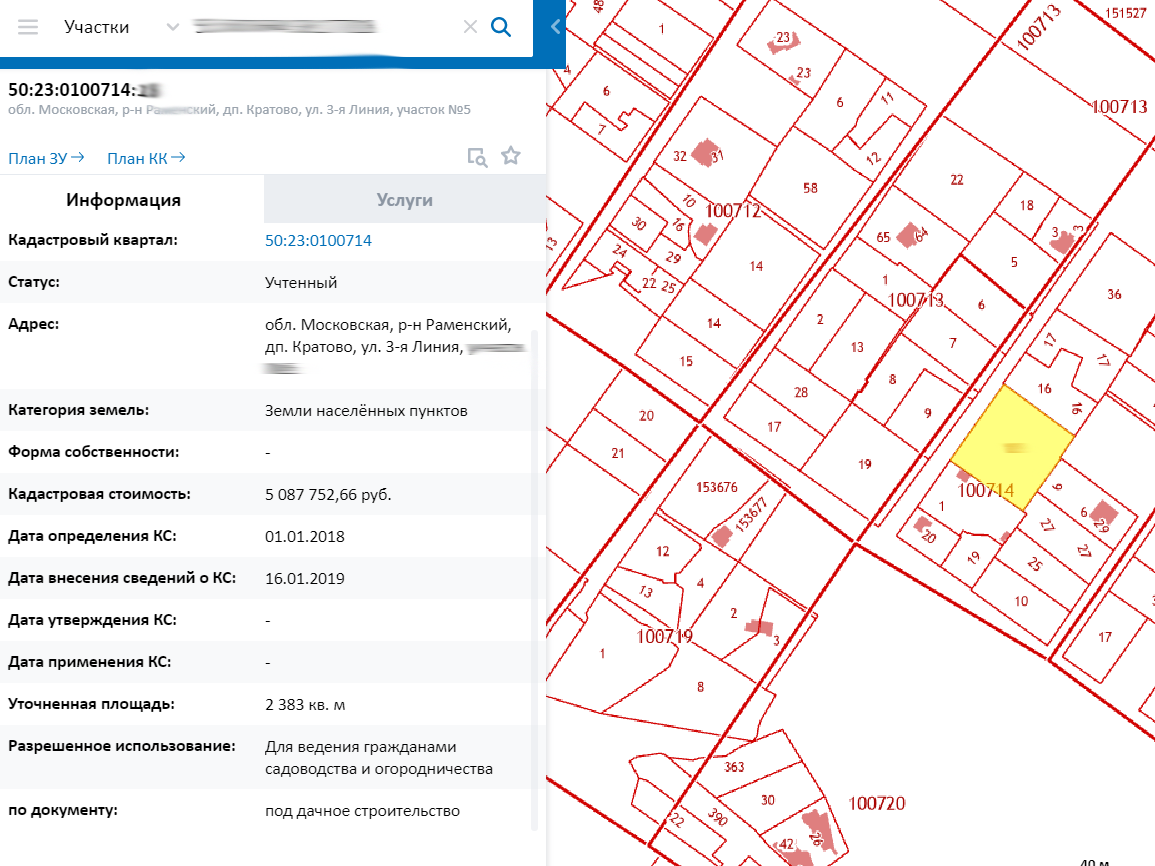

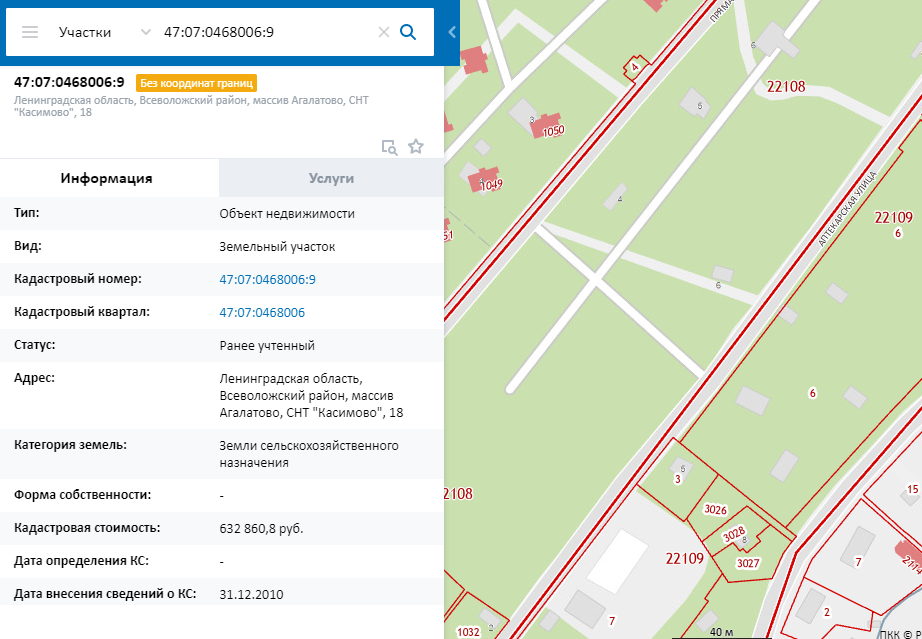

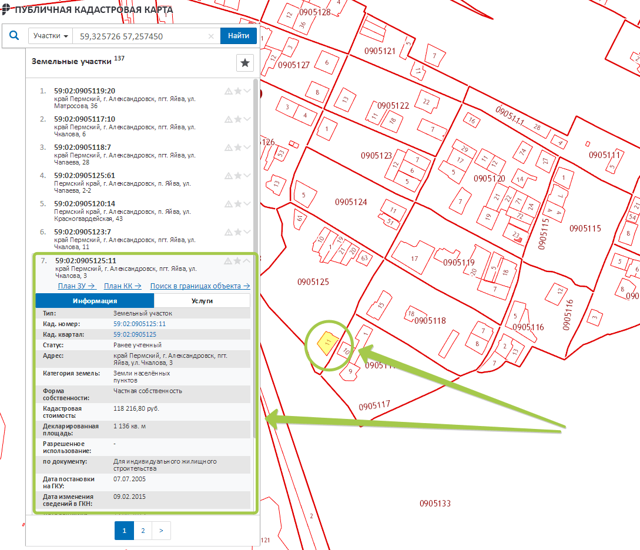

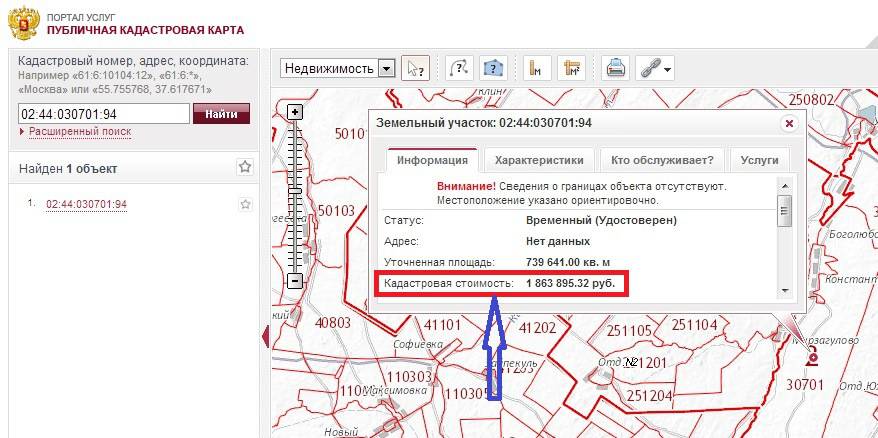

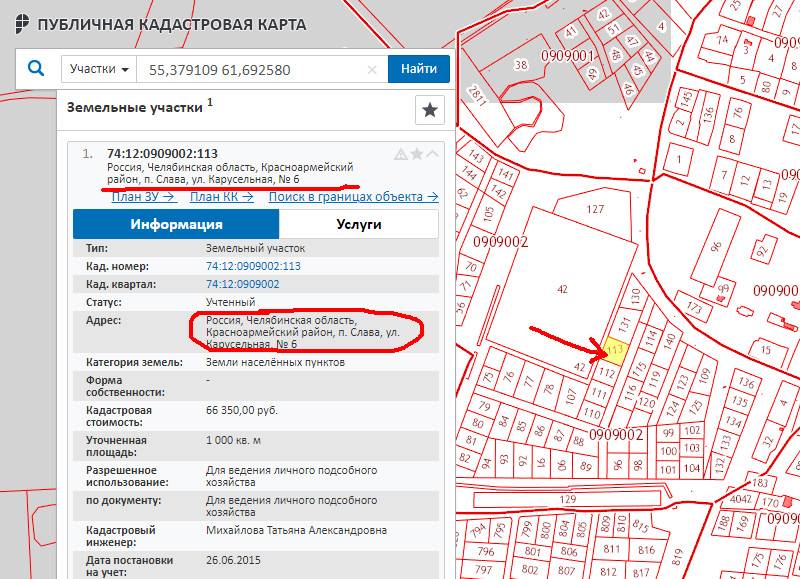

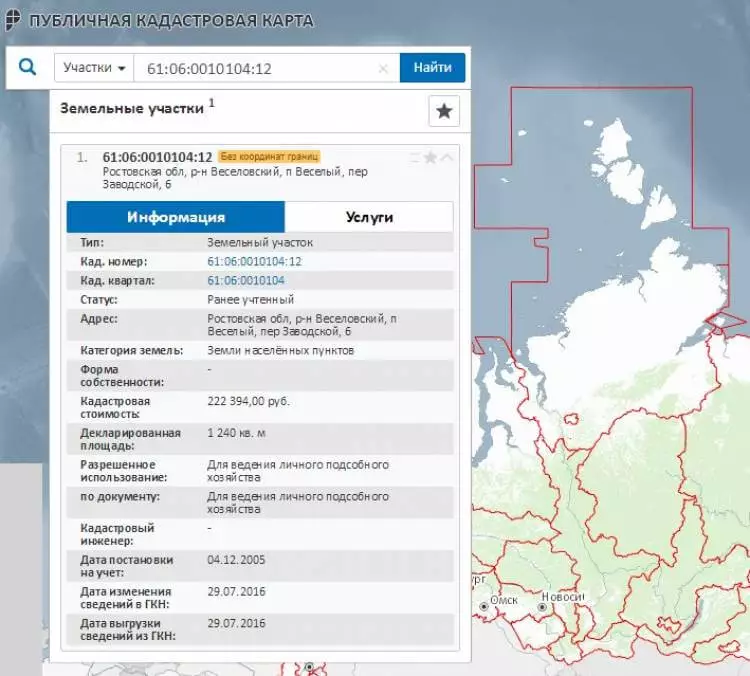

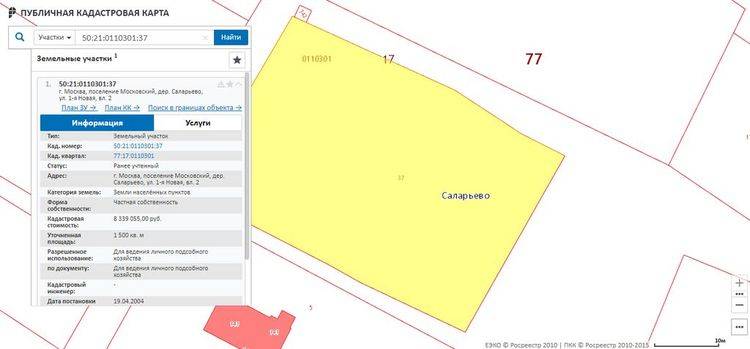

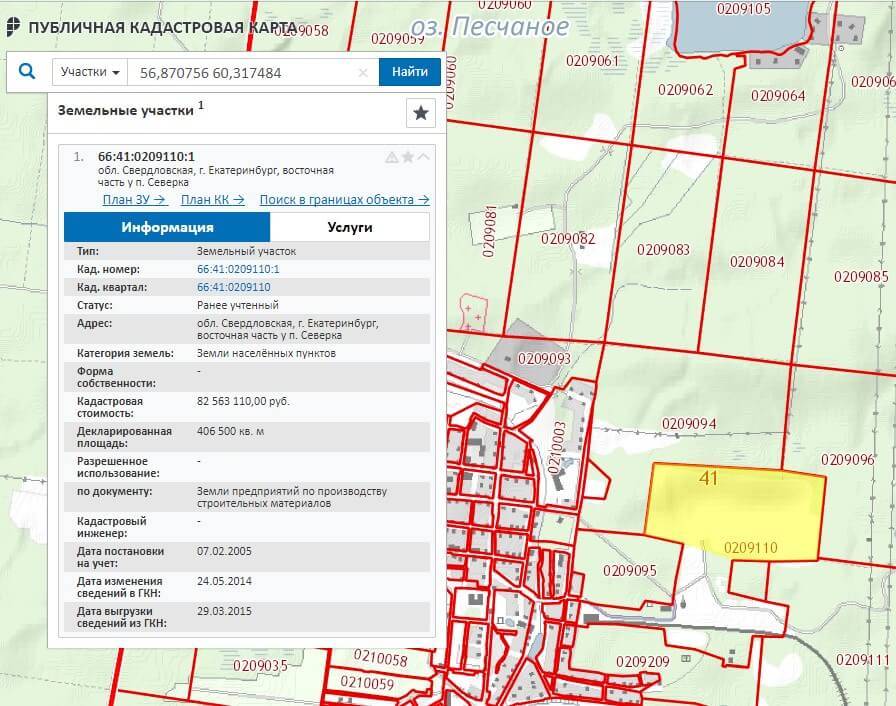

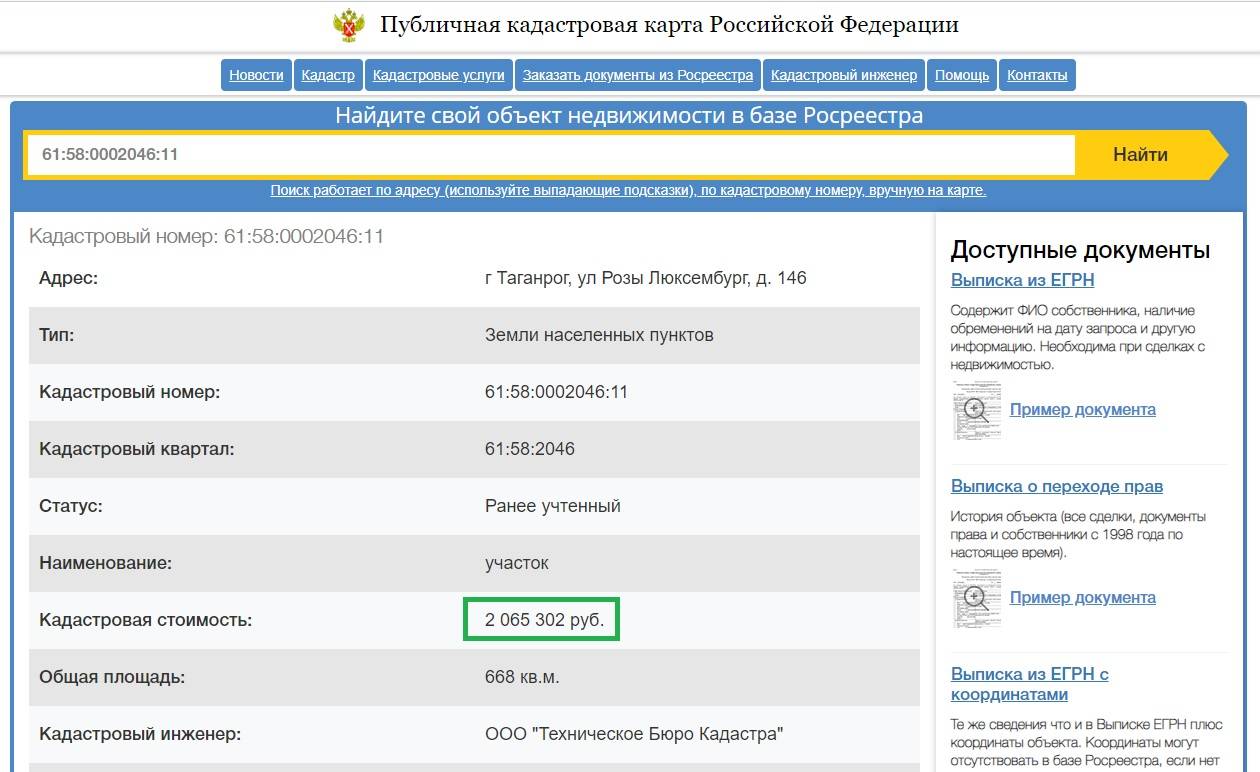

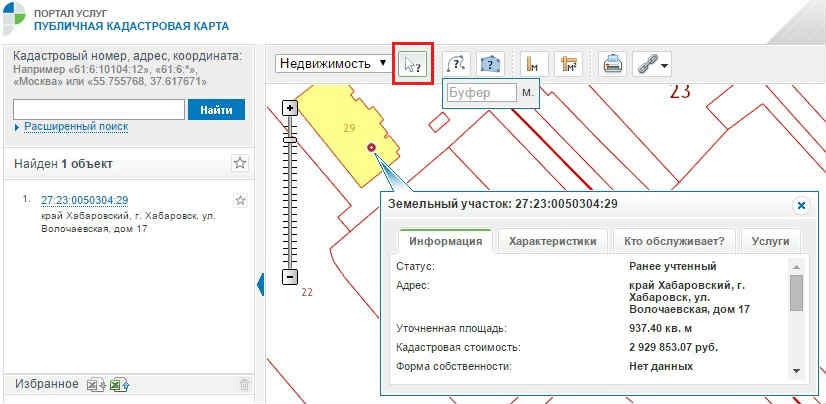

Шаг третий. Узнать кадастровую стоимость земельного участка можно по адресу посредством все того же сайта. Для этого необходимо зайти в известный уже нам раздел «Публичная кадастровая карта».

Искомый объект можно найти, введя кадастровый номер участка или его адрес.

Обратите внимание, что вся полученная вами информация, все сведения по площадям, ценам и обслуживающим организациям предоставлена данным сайтом исключительно для личных целей. Шаг четвертый

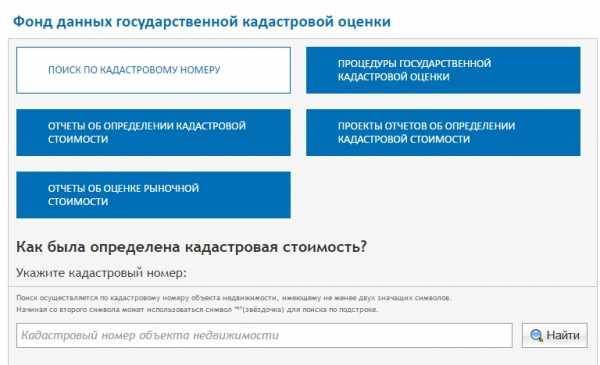

Для получения детального отчета по кадастровой стоимости нужного вам объекта, необходимо перейти в раздел сайта «Физическим лицам», далее, в открывшемся справа меню, выбрать подраздел «Получение сведений из фонда кадастровой оценки»

Шаг четвертый. Для получения детального отчета по кадастровой стоимости нужного вам объекта, необходимо перейти в раздел сайта «Физическим лицам», далее, в открывшемся справа меню, выбрать подраздел «Получение сведений из фонда кадастровой оценки».

Информацию по искомому объекту вы сможете получить, только если знаете точный его номер, в противном случае, воспользоваться сервисом не получится.

Если вы обладаете данной информацией, заполнили правильно поле, где вводится номер искомого объекта, через некоторое время появятся данные по искомому объекту.

Шаг пятый. Получить справку о кадастровой стоимости объекта можно также, обратившись в офис кадастровой палаты или же Центр предоставления государственных и муниципальных услуг (попросту МФЦ). Для этого необходимо заполнить заявление на получение необходимых сведений.

В случае если запрашиваемые данные имеются в Государственном кадастре недвижимости (ГКН), вам будет предоставлена справка, обычно ее оформление происходит в течение 5 рабочих дней, причем совершенно бесплатно.

Кроме того, по запросу справку можно получить не обязательно при личном посещении офиса. Вполне можно обойтись почтовой доставкой или же посредством своего личного представителя.

Что такое кадастровая стоимость земельного участка

Кадастровая стоимость земельного участка – это его стоимость, установленная в результате государственной кадастровой оценки. В некоторых случаях она определяется и вне процедуры кадастровой оценки. Например, при определении кадастровой стоимости вновь учтенных земельных участков, при оспаривании утвержденной стоимости или исправлении ошибок, допущенных при ее установлении (п. 2 ч. 1 ст. 3 Закона о кадастровой оценке, ст. 3 Закона об оценочной деятельности).

Кадастровая стоимость земельного участка – это его стоимость, установленная в результате государственной кадастровой оценки. В некоторых случаях она определяется и вне процедуры кадастровой оценки. Например, при определении кадастровой стоимости вновь учтенных земельных участков, при оспаривании утвержденной стоимости или исправлении ошибок, допущенных при ее установлении (п. 2 ч. 1 ст. 3 Закона о кадастровой оценке, ст. 3 Закона об оценочной деятельности).

Кадастровая стоимость представляет собой наиболее вероятную цену, по которой участок может быть приобретен с учетом его вида фактического использования. Основой для ее расчета является рыночная или иная информация, которая связана с экономическими характеристиками использования земельного участка .

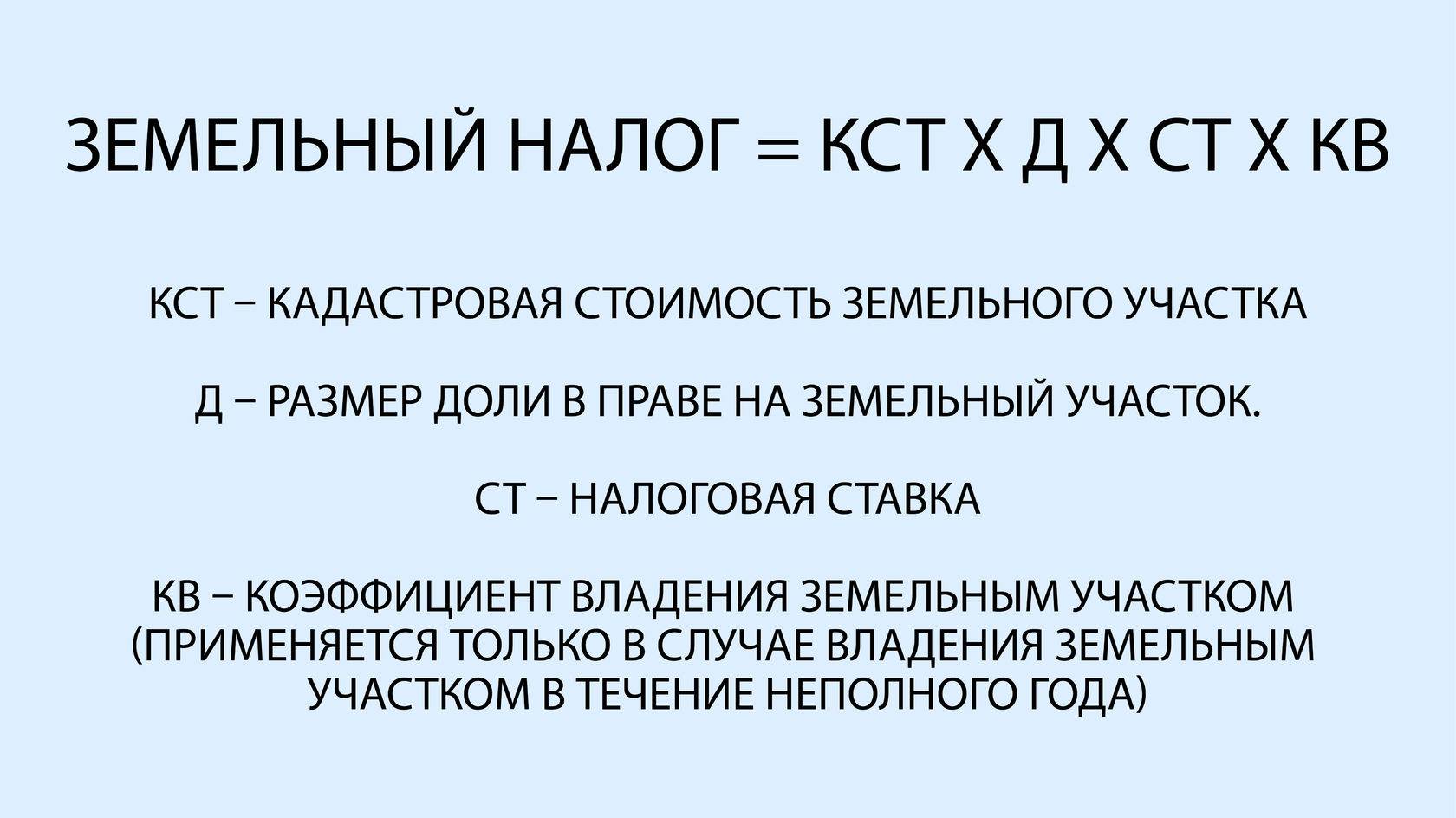

Кадастровая стоимость земельного участка в первую очередь применяется для целей налогообложения. Это налоговая база по земельному налогу (п. 1 ст. 390 НК РФ).

Также она используется и для других целей, предусмотренных законодательством РФ (п. 2 ч. 1 ст. 3 Закона о кадастровой оценке). В частности:

- для определения размера арендной платы за земельный участок, который находится в публичной собственности (п. 5 ст. 65 ЗК РФ);

- при установлении цены для продажи земельного участка, находящегося в государственной или муниципальной собственности (п. 3 ст. 39.4, п. 12 ст. 39.11 ЗК РФ).

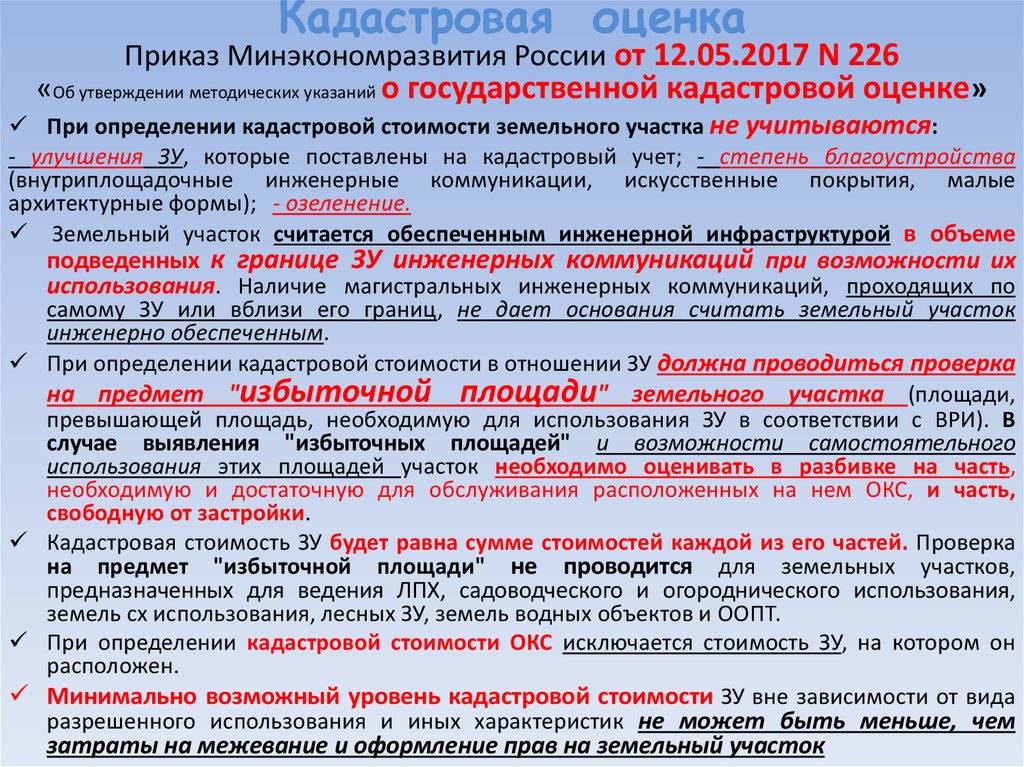

Кадастровая стоимость земельного участка определяется в первую очередь путем проведения государственной кадастровой оценки. В особом порядке устанавливается стоимость вновь учтенных, ранее учтенных и измененных участков. Также кадастровая стоимость определяется заново при исправлении ошибок, допущенных при ее определении, либо при ее оспаривании.

При определенных условиях до 1 января 2020 г. включительно кадастровая стоимость может быть заморожена по состоянию на 1 января 2014 г.

Что это такое

Данное понятие рассматривается как денежное выражение ценных качеств надела, выраженное в публичной форме. Высчитывается эта величина во время выдачи кадастровой документации, а также в процессе межевки участка.

Когда происходит расчет цены, компетентные органы учитывают:

- площадь надела;

- строения на участке (если есть, то их количество);

- наличие ископаемых, имеющих ценность;

- качество надела.

Определение

Определение

Перечисленные пункты подлежат переводу в денежное выражение, результатом чего становится объявление примерной суммы. Чаще всего указанная цена превышает размер той, что действует на рынке. По этой причине увеличивается размер налога.

Из этого можно сделать вывод, что налогообложение имеет тесную связь с суммой, прописанной в кадастровой документации. Соответственно чем она больше, тем собственнику участка придется выплатить в бюджет средств.

В 2013 году в законодательные акты внесены изменения, которые стали основанием для корректировки вычисления рассматриваемой цены. В связи с изменениями сумма увеличилась, что нашло отражение в недовольстве владельцев наделов.

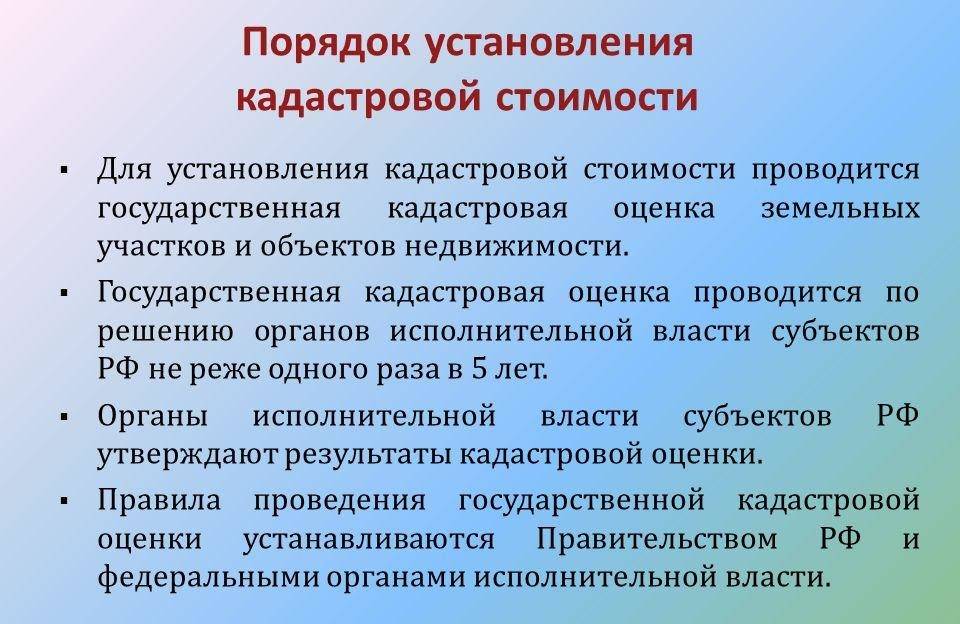

Порядок установление

Порядок установление

Зачастую лица, занимающиеся обработкой земель, задаются вопросом, чем кадастровая цена отличается от той, что установлена на рынке. По сути, данные понятия имеют больше отличий, чем схожих черт. Как правила, сумма, указанная в кадастровой документации, больше чем рыночная цена. Цена, которая устанавливается на рынке, зависит от воли владельца надела, потому как последний обозначает ее самостоятельно, учитывая все особенности надела.

Также стоит отметить, что кадастровая имеет отличия от цены выкупной. Зачастую по выкупной цене надел передается государственным органам или при заключении залогового договора. Также посредством выкупной цене происходит оплата кредитных обязательств за счет надела. Можно сказать, что эта цена также ниже, чем та, что отражена в кадастре.

Процедуры определения кадастровой стоимости

Из приведенных определений понятия “кадастровая стоимость” следует, что кадастровая стоимость определяется:

1. в результате государственной кадастровой оценки

Государственная кадастровая оценка – совокупность установленных частью 3 статьи 6 закона N 237-ФЗ “О государственной кадастровой оценке” процедур, направленных на определение кадастровой стоимости и осуществляемых в порядке, установленном указанным законом.

Государственная кадастровая оценка проводится по решению исполнительного органа государственной власти субъекта РФ и согласно положениям статьи 6 закона N 237-ФЗ “О государственной кадастровой оценке”, государственная кадастровая оценка включает в себя следующие процедуры:

1) принятие решения о проведении государственной кадастровой оценки;

2) определение кадастровой стоимости и составление отчета об итогах государственной кадастровой оценки;

3) утверждение результатов определения кадастровой стоимости.

2. вне процедуры кадастровой оценки

В законе N 237-ФЗ “О государственной кадастровой оценке” предусмотрены следующие случаи определения (изменения) кадастровой стоимости вне процедуры кадастровой оценки:

– определение кадастровой стоимости вновь учтенных объектов недвижимости, ранее учтенных объектов недвижимости в случае внесения в ЕГРН сведений о них и объектов недвижимости, в отношении которых произошло изменение их количественных и (или) качественных характеристик, в период между датой проведения последней государственной кадастровой оценки и датой проведения очередной государственной кадастровой оценки (статья 16 закона).

– изменение кадастровой стоимости, определенной после исправления указанных в статье 21 закона ошибок, допущенных при определении кадастровой стоимости (статьи 20, 21 закона).

– оспаривание результатов определения кадастровой стоимости в комиссии в случае ее создания в субъекте Российской Федерации или в суде. Для обращения в суд предварительное обращение в комиссию не является обязательным (статья 22 закона).

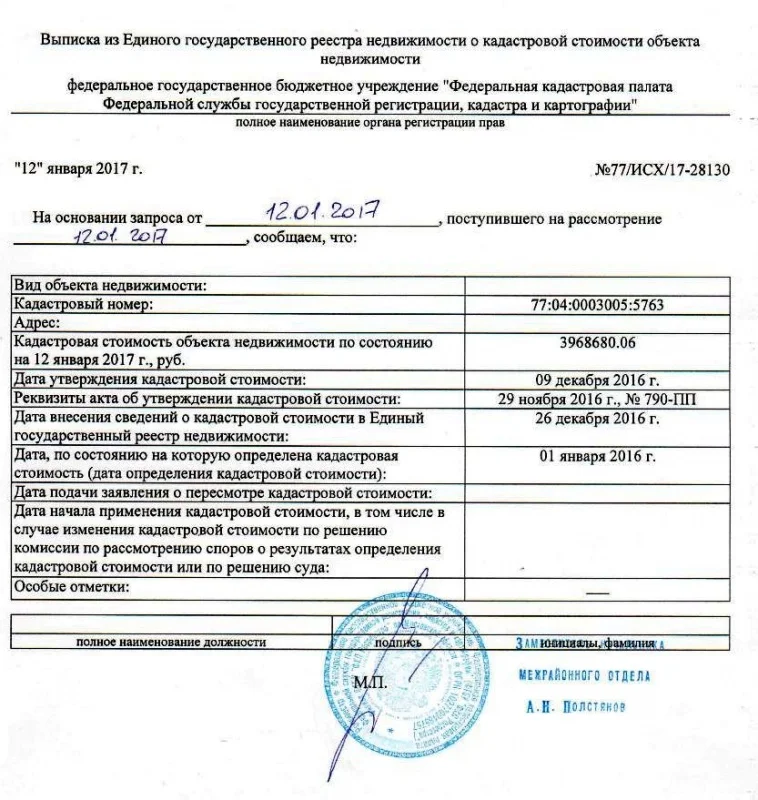

Акт об определении стоимости

В одно время с получением кадастровой документации человеку выдается акт, имеющий специальное назначение. В этом документе отражается информация относительно определения стоимости. Отражение в нем находят:

- цена надела, которая получилась в итоге;

- критерии, оказавшие влияние на установление цены;

- категории земель;

- площадь надела;

- данные лица, составившего документ;

- должность;

- дата, когда вынесен акт.

Акт определения

Акт определения

Форма документа устанавливается на законодательном уровне и находит отражение в приказе Минэкономразвития, принятом в 2007 году под номером 445. В рассматриваемой бумаге или прочей документации должна указываться дата, когда проводились работы по установлению кадастровой цены.

Когда у лица возникает желание оспорить стоимость, закрепленную в кадастре, требуется привести рыночную стоимость, установленную на дату, когда проводилась оценка недвижимости. Стоит иметь в виду, что совпадать должен не только год, но еще день и месяц.

Это говорит о том, что по прошествии пяти лет после создания акта, у человека возникает право на производство переоценки.

Органы муниципалитета наделены полномочиями по инициированию процедуры переоценки в более ранний период времени. Проводится расчеты подобного рода, могут достаточно часто.

Действия по переоценке могут быть инициированы ранее срока, когда владелец надела не согласен с суммой, которая указана в качестве итоговой. Также основанием для рассматриваемого действия выступает изменение статуса земли. Примером такой ситуации выступает перевод надела в собственность государства либо его раздел.

Комиссия по оценке

На протяжении полугода после того, как опубликованы результаты оценочных работ компетентный орган принимает от владельце претензии. Если человек обнаружил ошибку, ему стоит посетить комиссию и задать вопрос о неправомерно установленной цене. Для этого пишется заявление на имя председателя комиссии и предоставляется документация, подтверждающая права на надел.

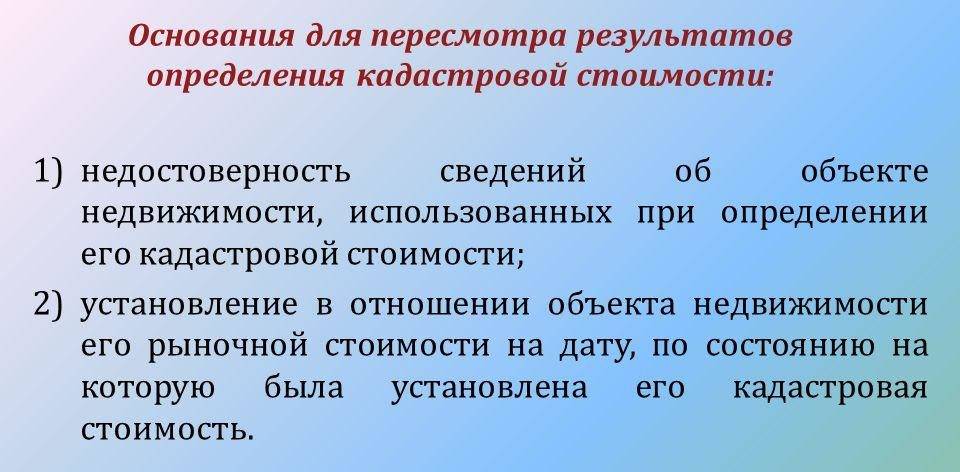

Основания для пересмотра результатов

Основания для пересмотра результатов

Обратиться с запросом владелец может только лично, представительство не попускается. В заявлении приводятся обоснования того, какие положения ошибочны. Если комиссия откажет, то можно обратиться в суд. Перед обращением в судебный орган требуется получить выписку относительно оценки надела. Если цена завышена больше чем на 30 процентов, то комиссия самостоятельно меняет цену.

Переоценка стоимости и ее оспаривание в будущем

Наше законодательство одно из самых динамичных в мире. И законодательство в области налогообложения является ярким примером нестабильности в законодательстве. Так, в настоящее время принят во втором чтении Проект федерального закона «О внесении изменений в статью 52 части первой и часть вторую Налогового кодекса Российской Федерации».

В 2018 году при исчислении налога за 2017 год на территории 28 субъектов Российской Федерации применяется коэффициент 0,6, на территории 21 субъекта Российской Федерации – коэффициент 0,4, на территории 15 субъектов Российской Федерации – коэффициент 0,2. В остальных субъектах Российской Федерации коэффициент не применяется, поскольку решение о переходе к налогообложению по кадастровой стоимости не принято и налог исчисляется по инвентаризационной стоимости с учетом коэффициента-дефлятора.

Применение такого порядка исчисления налога на имущество физических лиц привело к существенному увеличению налоговой нагрузки на граждан, прежде всего, из-за резкого роста кадастровой стоимости объектов недвижимости.

В связи с этим законопроектом предусматривается отказ от применения указанного выше коэффициента начиная с исчисления налога за четвертый налоговый период применения кадастровой стоимости (коэффициент 0,8).

Таким образом, поправка является положительной и не должна привести к резкому росту кадастровой стоимости.

Одновременно законопроектом вводится новый коэффициент, ограничивающий ежегодное увеличение суммы налога на имущество физических лиц по кадастровой стоимости не более чем на 10 процентов по сравнению с предыдущим годом. Это тоже приведет к уменьшению случаев оспаривания стоимости для целей налогообложения.

Законопроектом также предусматривается:

1) возможность пропорционального (в зависимости от количества месяцев в налоговом периоде) определения налоговой базы по налогу на имущество организаций и налогу на имущество физических лиц в случае изменения качественных и (или) количественных характеристик объектов недвижимости в течение налогового периода.

2) исключение возможности перерасчетов сумм земельного налога и налога на имущество физических лиц, уплаченных налогоплательщиками на основании ранее направленных налоговых уведомлений за прошедшие налоговые периоды, за исключением случаев уменьшения суммы налога в результате такого перерасчета.

3) применение для целей налогообложения измененной кадастровой стоимости с даты начала применения ошибочной (оспоренной) стоимости, а не с года подачи заявления об оспаривании.

То есть можно будет не платить за ошибки чиновников, как предусмотрено в настоящее время. Данная поправка позволит снизить риски налогоплательщиков, которые связаны с длительными процедурами оспаривания стоимости.

Кроме того, законопроектом предусмотрен также ряд уточняющих изменений, направленных на разрешение неурегулированных вопросов, возникающих при применении глав 31 и 32 Налогового кодекса Российской Федерации, среди которых необходимо выделить следующие:

1) в настоящее время к льготной категории граждан по налогу на имущество физических лиц и земельному налогу отнесены инвалиды с детства. Между тем к данной категории граждан относятся только лица, достигшие возраста 18 лет, имеющие группу инвалидности с определением причины инвалидности «инвалид с детства». При этом дети-инвалиды составляют самостоятельную категорию.

2) в отношении физических лиц – собственников жилых домов, квартир и комнат Налоговый кодекс Российской Федерации предусматривает ряд налоговых преимуществ по налогу на имущество физических лиц в виде налоговых вычетов, налоговых льгот и пониженных налоговых ставок. Между тем в отношении таких жилых помещений, как части жилых домов и части квартир, налоговые преимущества не применяются, поскольку они не выделены как самостоятельные объекты налогообложения.

3) в отношении физических лиц – собственников гаражей и машино-мест Налоговый кодекс Российской Федерации предусматривает налоговые преимущества в виде налоговых льгот и пониженных налоговых ставок. Между тем установленные налоговые преимущества не применяются в отношении объектов, расположенных в объектах недвижимости торгового, офисного и бытового назначения, включенных в перечень, утверждаемый субъектами Российской Федерации.

предлагается распространить установленные Налоговым кодексом налоговые преимущества в отношении любых гаражей и машино-мест вне зависимости от их включения в соответствующий перечень субъекта Российской Федерации.

Это тоже является положительной тенденцией и снизит риски в части обжалования стоимости.

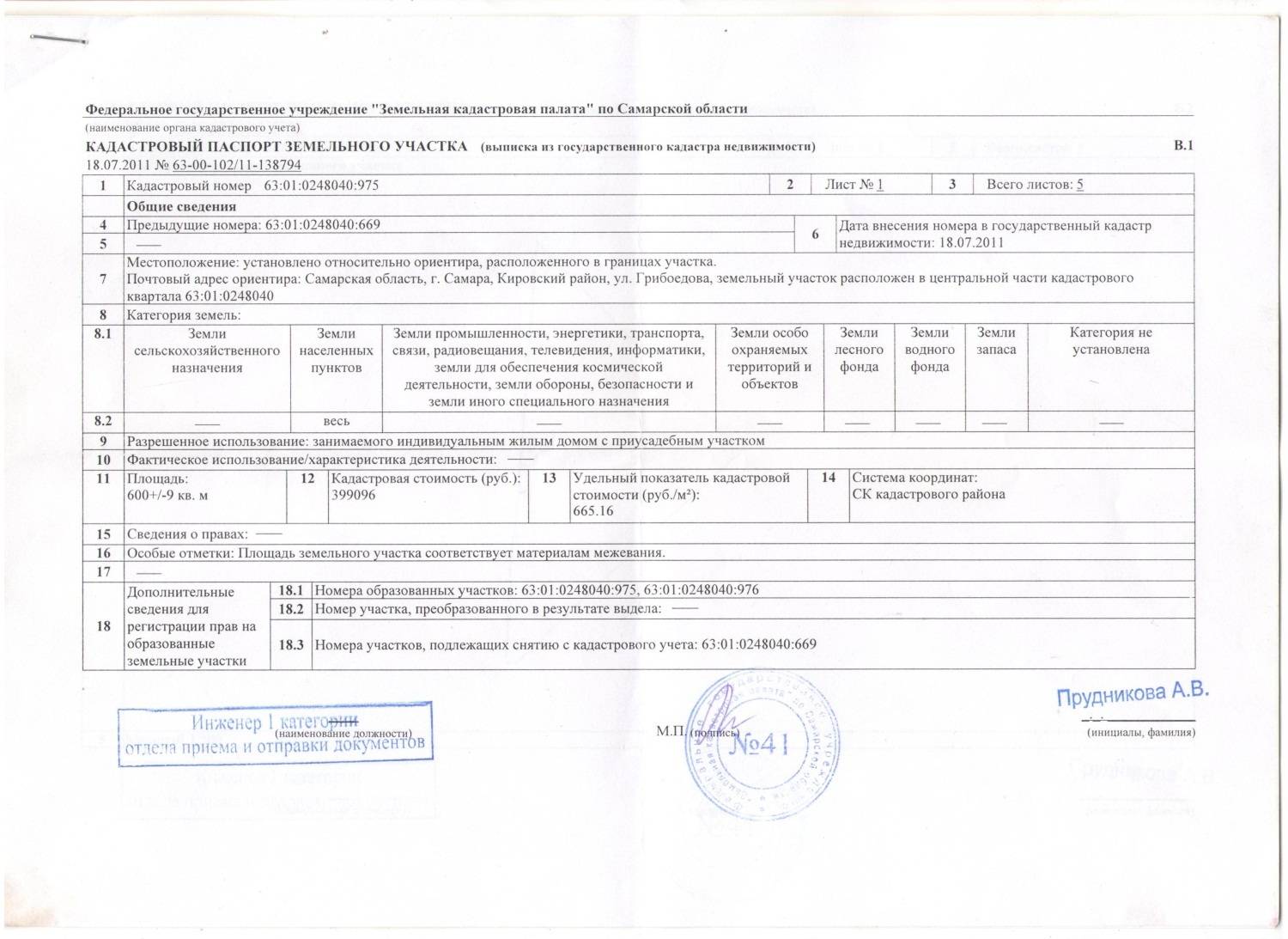

Удельный показатель

Эта составляющая включается в кадастровый паспорт относительно земельного надела наряду с общей кадастровой стоимостью. В паспорте надела он отражается в первом разделе. Согласно правилам, исходя их показателей удельного значения, формируется кадастровая цена.

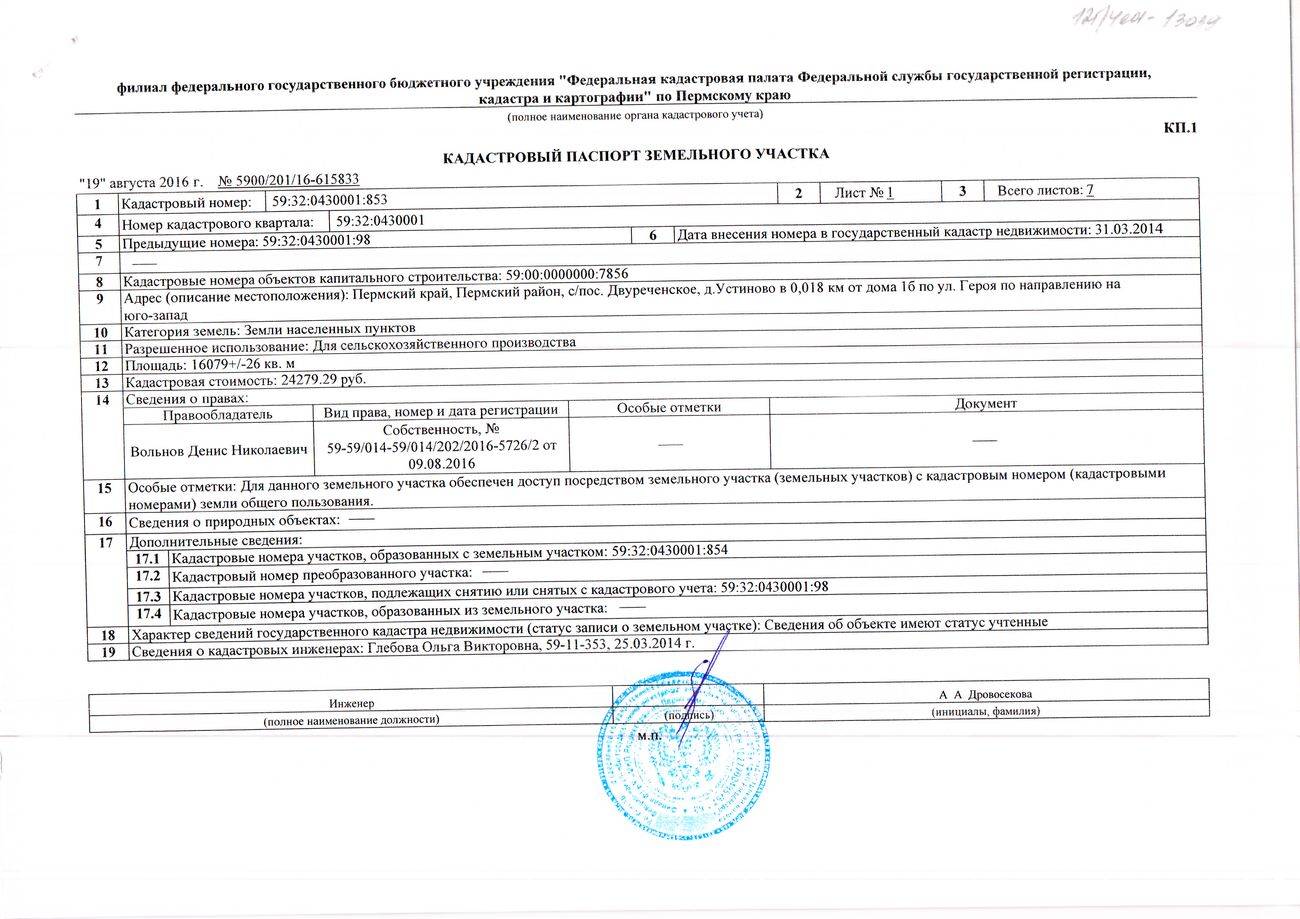

Образец кадастрового паспорта

Образец кадастрового паспорта

Когда происходит ситуация, что стоимость надела возрастает, в первую очередь требуется проверить удельный показатель. Если он слишком высок, значит, ошибка совершена при установлении разрешенного применения надела. Когда показатель остался неизменным, значит ошибка кроется в размере участка.