Понятие кадастровой

Кадастровая стоимость (далее КС) – что это? Когда было решено ввести налог на недвижимость, то оказалось, что воспользоваться инвентаризационной оценкой неразумно: цифры занижены в десятки раз, особенно на вторичное жилье, оценка которого производилась давно.

Поэтому было решено провести адекватную экспертизу с учетом всех факторов, влияющих на цену:

- места расположения;

- близости к транспортным линиям, объектам инфраструктуры;

- материалов, примененных при возведении;

- возраста строения;

- степени комфортности (наличие утепления стен, лифта, состояние кровли, окон и пр.);

- площади и др.

В подавляющем большинстве принято включать в итоговую сумму и цену земельного участка под зданием, из расчета на 1 м2 площади строения.

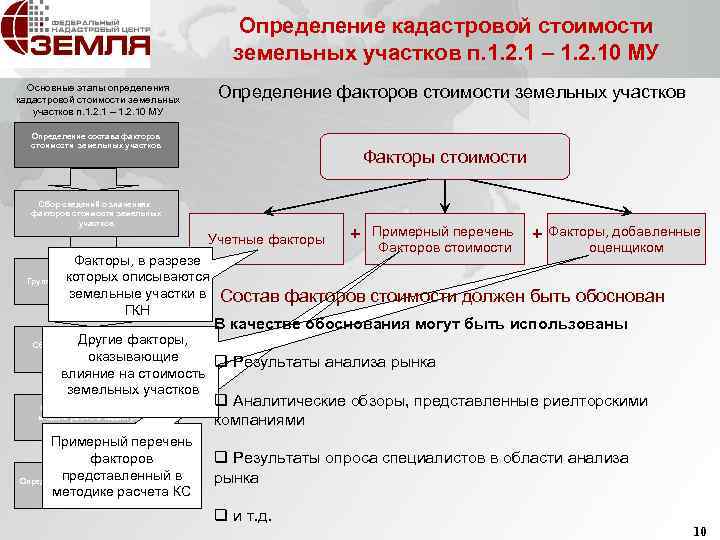

Расценка по кадастру – это та, которая включена в государственный кадастр недвижимости (ГКН), именно от ее размера находится в прямой зависимости и рассчитывается величина налога.

О том, как получить справку о КС недвижимого имущества, вы можете узнать из нашей статьи.

Что нужно знать

Для ее установления учитывается месторасположение участка, наличие на нем зданий или строений, подведение коммуникаций, удаленность от населенного пункта.

Она устанавливается без учетов налогов и затрат, которые необходимы для оформления сделки. Кадастровую стоимость устанавливают в результате проведения экспертизы.

Расчет стоимости объекта недвижимости необходим для многих целей:

- по кадастровой стоимости определяется размер налога на имущество;

- рыночная цена необходима для оформления сделки купли-продажи, аренды квартиры, дарения;

- стоимость по кадастру необходима для того, чтобы определить размер государственной пошлины, если вопрос с недвижимостью нужно решать в суде.

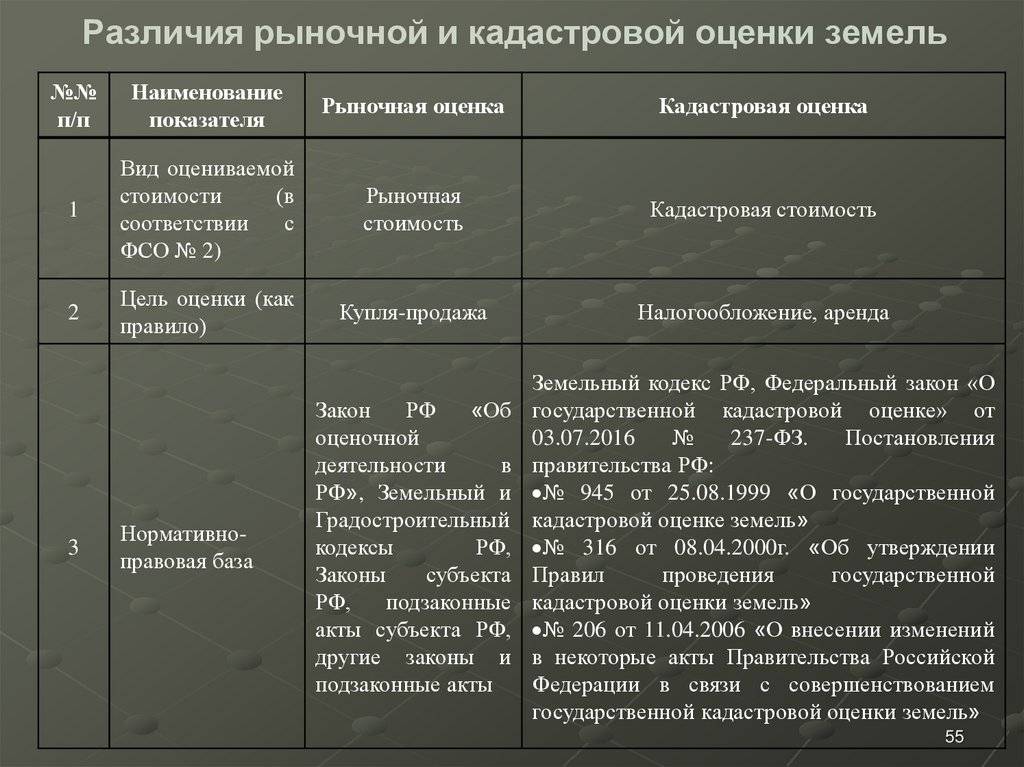

Рыночная и кадастровая стоимость имеют разное значение друг к другу.

Категории земель

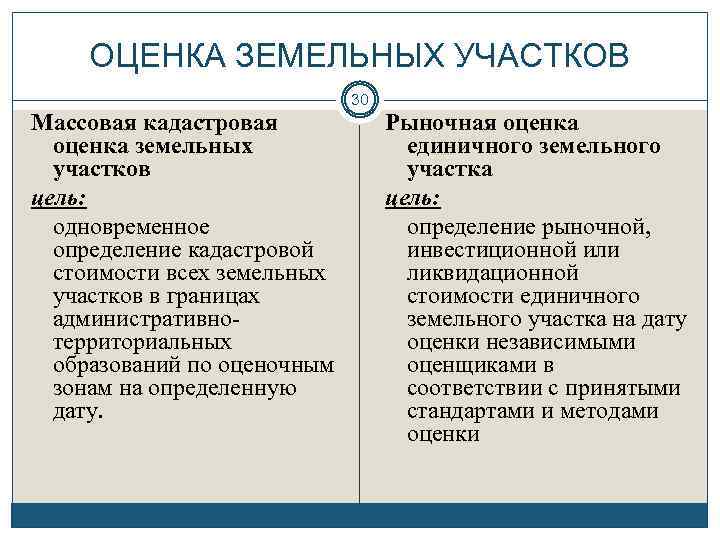

Независимая оценка земельного участка имеет особенности, т. к. все землевладения делятся на 2 категории. В зависимости от этого, специалисты рассчитывают инвестиционную, либо рыночную стоимость объекта.

- Неосвоенные земельные территории, к которым относятся леса, горные местности, природные водоемы, являются государственной собственностью. Сюда же приходятся охраняемые природные заповедники, которые нельзя окультуривать. Такие земли не приносят доход, поэтому термин, применимый к ним – «оценка земли».

- Ко второй категории принадлежат участки, которые могут приносить доход и материальную пользу. На данных территориях располагаются предприятия, шахты, сооружения и здания, оснащение инженерными коммуникациями. Земли для выращивания сельскохозяйственных культур, а также частные владения, тоже относятся к этой категории и подпадают под определение «оценка земельных участков».

НЕОБХОДИМЫЕ ДОКУМЕНТЫ

Для того чтобы выполнить оценку земли, собственник должен предоставить эксперту некоторые бумаги и сведения об объекте.

- документы, устанавливающие право на землю;

- паспортные данные физического лица либо реквизиты юридического лица;

- кадастровый план;

- копии геодезического плана;

- свидетельство о государственной регистрации;

- разрешение на использование земли.

Если участок, который требуется оценить, арендуется, то также нужно предоставить договор со всеми имеющимися приложениями и расчетом оплаты. Перечень документов может быть изменен после изучения экспертами задания на оценку рыночной стоимости объекта.

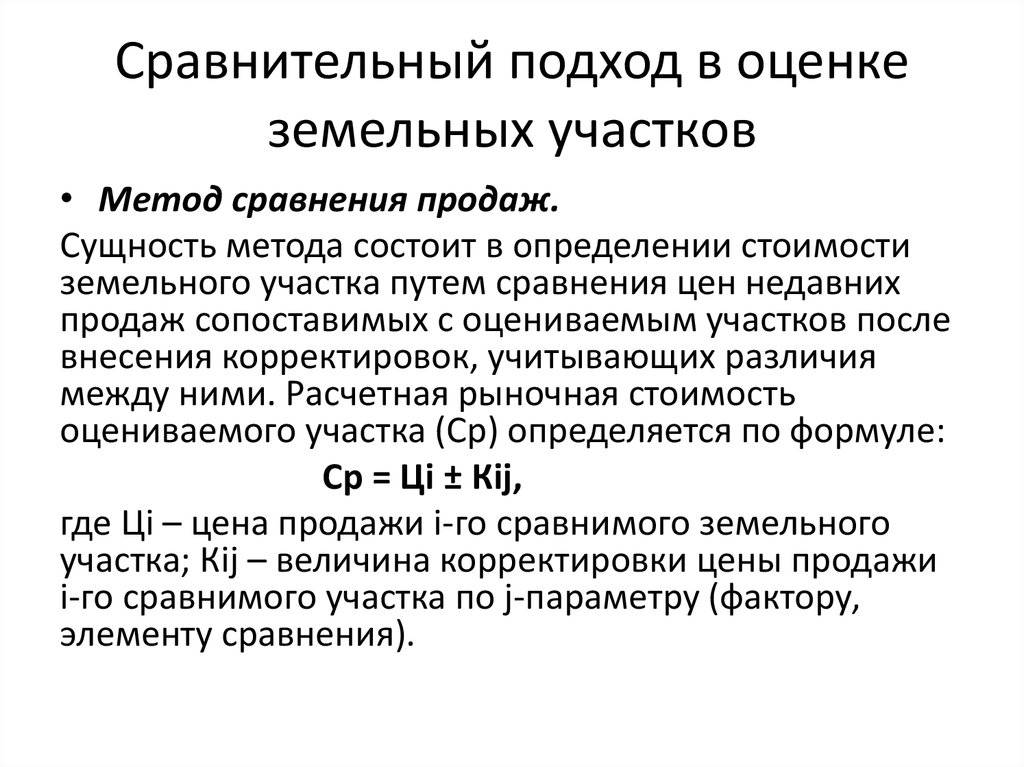

Метод выделения

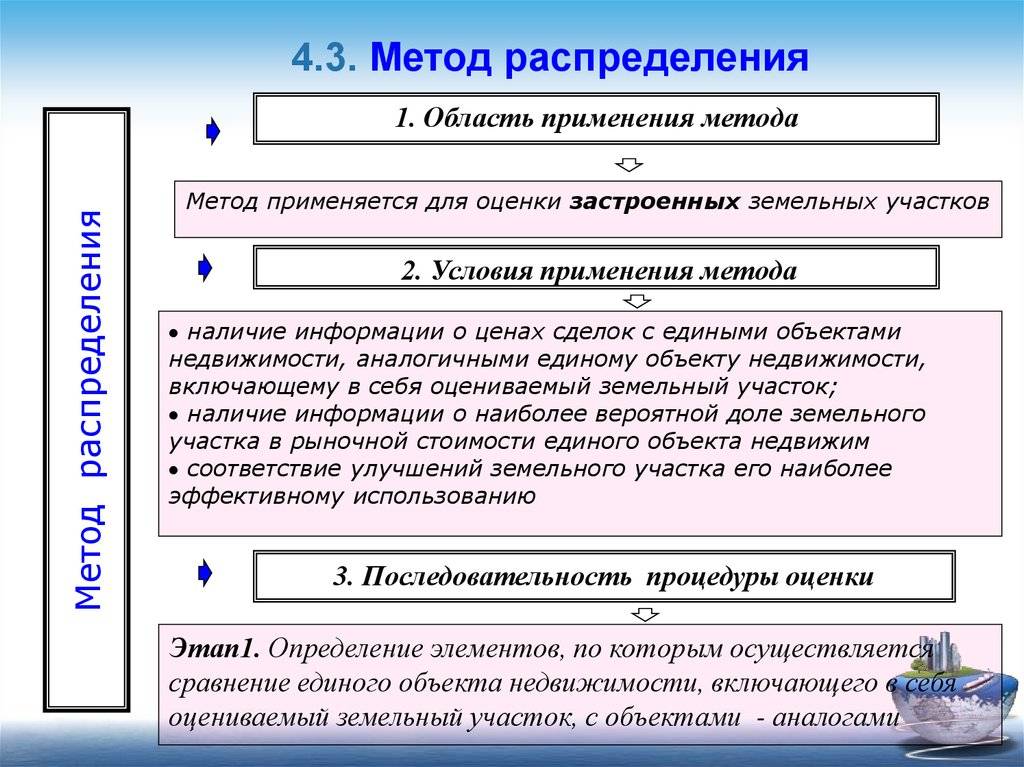

Метод применяется для оценки застроенных земельных участков.

Условия применения метода:

наличие информации о ценах сделок с едиными объектами недвижимости, аналогичными единому объекту недвижимости, включающему в себя оцениваемый земельный участок. При отсутствии информации о ценах сделок допускается использование цен предложения (спроса);

соответствие улучшений земельного участка его наиболее эффективному использованию.

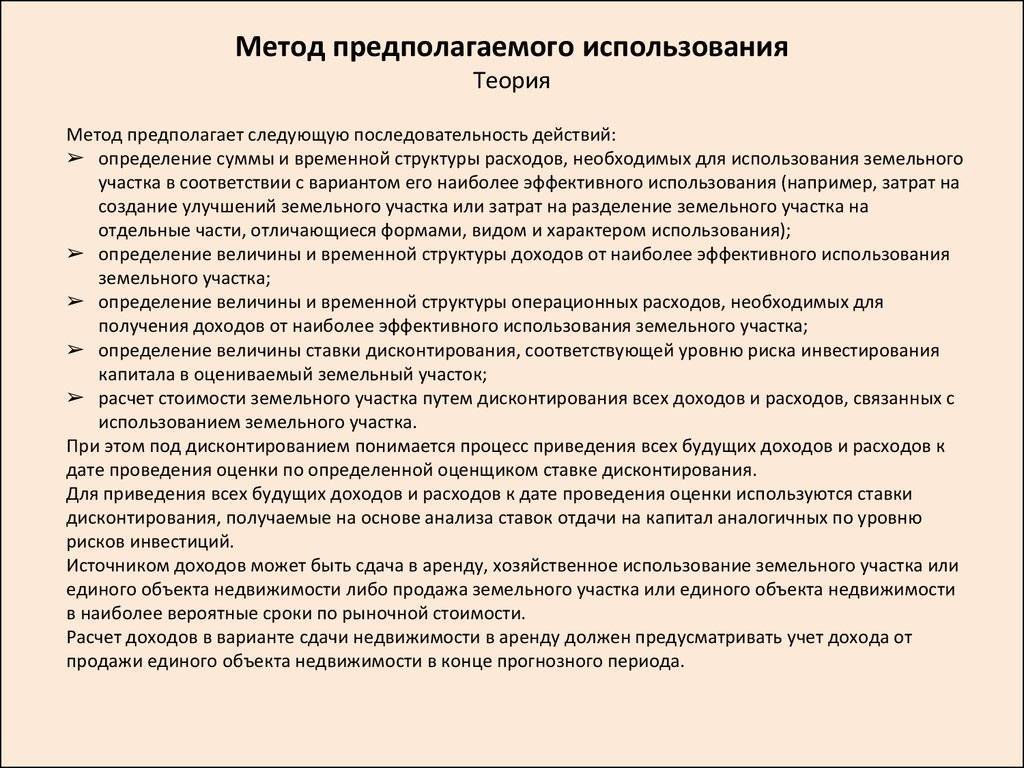

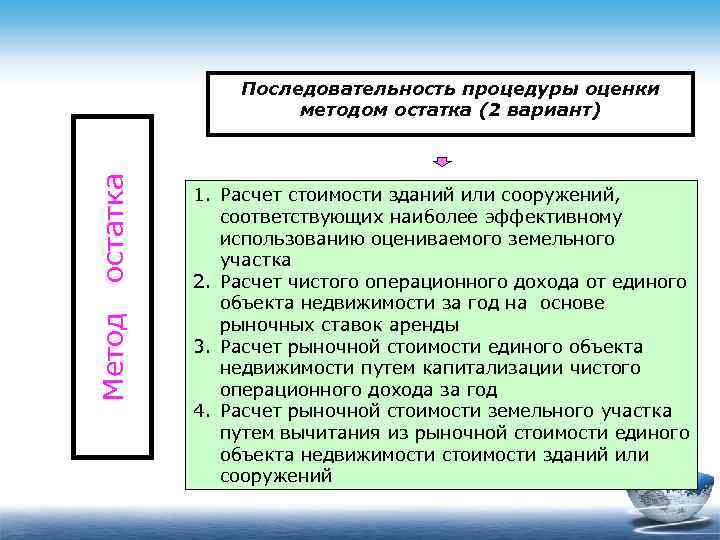

Метод предполагает следующую последовательность действий:

определение элементов, по которым осуществляется сравнение единого объекта недвижимости, включающего в себя оцениваемый земельный участок, с объектами – аналогами;

определение по каждому из элементов сравнения характера и степени отличий каждого аналога от единого объекта недвижимости, включающего в себя оцениваемый земельный участок;

определение по каждому из элементов сравнения корректировок цен аналогов, соответствующих характеру и степени отличий каждого аналога от единого объекта недвижимости, включающего в себя оцениваемый земельный участок;

корректировка по каждому из элементов сравнения цен каждого аналога, сглаживающая их отличия от единого объекта недвижимости, включающего в себя оцениваемый земельный участок;

расчет рыночной стоимости единого объекта недвижимости, включающего в себя оцениваемый земельный участок, путем обоснованного обобщения скорректированных цен аналогов;

расчет стоимости замещения или стоимости воспроизводства улучшений оцениваемого земельного участка;

расчет рыночной стоимости оцениваемого земельного участка путем вычитания из рыночной стоимости единого объекта недвижимости, включающего в себя оцениваемый земельный участок, стоимости замещения или стоимости воспроизводства улучшений земельного участка.

Сумма затрат на создание улучшений земельного участка может определяться с использованием укрупненных и (или) элементных стоимостных показателей.

К укрупненным стоимостным показателям относятся как показатели, характеризующие параметры объекта в целом – квадратный, кубический, погонный метр, так и показатели по комплексам и видам работ.

К элементным стоимостным показателям относятся элементные цены и расценки, используемые при определении суммы затрат на создание улучшений.

Укрупненные и элементные стоимостные показатели, рассчитанные в зафиксированном на конкретную дату уровне цен (базисном уровне цен), могут быть пересчитаны в уровень цен на дату оценки с использованием системы текущих и прогнозных индексов изменения стоимости строительства.

Расчет суммы затрат на создание улучшений с использованием элементных стоимостных показателей может осуществляться также с использованием ресурсного и ресурсно-индексного методов. Ресурсный (ресурсно-индексный) методы состоят в калькулировании в текущих (прогнозных) ценах и тарифах всех ресурсов (элементов затрат), необходимых для создания улучшений.

При определении суммы затрат на создание улучшений земельного участка следует учитывать прибыль инвестора – величину наиболее вероятного вознаграждения за инвестирование капитала в создание улучшений. Прибыль инвестора может рассчитываться как разность между ценой продажи и затратами на создание аналогичных объектов. Прибыль инвестора также может быть рассчитана как отдача на капитал при его наиболее вероятном аналогичном по уровню рисков инвестировании.

При определении стоимости замещения или стоимости воспроизводства учитывается величина накопленного износа улучшений.

Накопленный износ улучшений может определяться в целом или в денежном выражении как сумма физического, функционального и части экономического износа, относящегося к улучшениям.

Физическим износом является потеря стоимости улучшений, обусловленная ухудшением их физических свойств.

Функциональным износом является потеря стоимости улучшений, обусловленная несоответствием объемно-планировочного решения, строительных материалов и инженерного оборудования улучшений, качества произведенных строительных работ или других характеристик улучшений современным рыночным требованиям, предъявляемым к данному типу улучшений.

Экономическим износом является потеря стоимости единого объекта недвижимости, обусловленная отрицательным воздействием внешних по отношению к нему факторов.

Физический и функциональный износ могут быть устранимыми и неустранимыми. Экономический износ, как правило, является неустранимым. При этом износ является устранимым, если затраты на его устранение меньше, чем увеличение стоимости объекта недвижимости в результате его устранения.

Как происходит оценка недвижимости

Для этого используется несколько методов:

| Нормативный | Он основан на определении нормативной стоимости в конкретном регионе. |

| Сравнительный | Для расчета с помощью этого метода берется рыночная стоимость участков аналогичных характеристик при продажах. Он применяется как к застроенным, так и к свободным участкам земли. |

| Для застроенных участков используется метод расследования | Такой объект нельзя продать отдельно от строений, которые на нем находятся. В связи с этим производится оценка каждого объекта по отдельности. |

| Метод выделения | Он также используется для застроенных участков. Его суть заключается в том, чтобы найти не только среднюю цену на территории, но и уровень улучшения, который повысился благодаря возведению на участке строений. |

| Доходный метод | Он основывается на выявлении доходов, которые могут быть получены с данного участка. |

Важно внимательно следить за изменением КС, так как она напрямую влияет на сумму налога, который землевладелец должен ежегодно оплачивать. В оценочную компанию необходимо предоставить правоустанавливающие документы и данные о кадастровой стоимости, которая зафиксирована в базе

На сегодняшний день гражданам не выдается свидетельство о праве собственности. Его заменяет выписка из ЕГРП, в которой указаны все данные по объекту и его собственники

В оценочную компанию необходимо предоставить правоустанавливающие документы и данные о кадастровой стоимости, которая зафиксирована в базе. На сегодняшний день гражданам не выдается свидетельство о праве собственности. Его заменяет выписка из ЕГРП, в которой указаны все данные по объекту и его собственники.

После предоставления всех необходимых документов специалисты выезжают на объект. Они оценивают внешний вид участка, наличие канав, болотистых участков.

В нем должны содержаться:

- внешний вид участка и его характеристики;

- данные о владельце объекта;

- методика, по которой проводилась процедура оценки;

- итог с кадастровой стоимостью.

Стоимость проведения работ будет зависеть от площади земельного надела. Сроки выполнения устанавливаются до пяти рабочих дней.

Отчет об установлении рыночной стоимости земельного участка

Это документ, который формируется по итогам проведенной процедуры оценивания в строгом соответствии с Законом об оценочной деятельности и является юридически достоверным. Составляется и подтверждается он только специалистами-оценщиками, с которыми владелец земельной собственности составил договор на оказание услуг.

В отчете прописаны все результаты проведенной оценки земли, а также фиксируется ее рыночная стоимость. Оригинал передается собственнику, а копия остается у оценщика.

Для чего может потребоваться отчет? Например, для разрешения неоднозначных ситуаций, когда требуется пересмотреть установленную кадастровую стоимость. Также отчет необходим, чтобы оценить реальную на сегодняшний день стоимость недвижимости.

Кадастровая стоимость недвижимости

Определяет государство, она нужна, чтобы посчитать сумму уплаты налогов. Проводит такую оценку Росреестр и заносят данные в Единый Государственный реестр недвижимости ЕГРН. В данный реестр заносится стоимость жилья исходя из таких параметров:

- возраст объекта;

- район расположения;

- выгода от эксплуатации;

- средняя цена за квадратный метр.

Государственная оценка проводится не чаще, чем в 2 года, также промежуток оценки не должен превышать 5 лет. Ремонт и общее состояние оцениваемого объекта не влияют на оценку.

От этой стоимости определяются такие налоговые обязательства как:

- годовой налог, выставляемый на недвижимость;

- оплата налога на сделку продажи;

- определение госпошлины во время судебных разбирательств.

Обе стороны во время продажи могут сами установить стоимость объекта продажи, но если она превышает 2/3 от государственной, указанной в ЕГРН, то в качестве основы для установления налога берется ценаь именно из единого реестра. Выписка из ЕГРН необходима, если жилье покупают в ипотеку или посредством материнского капитала.

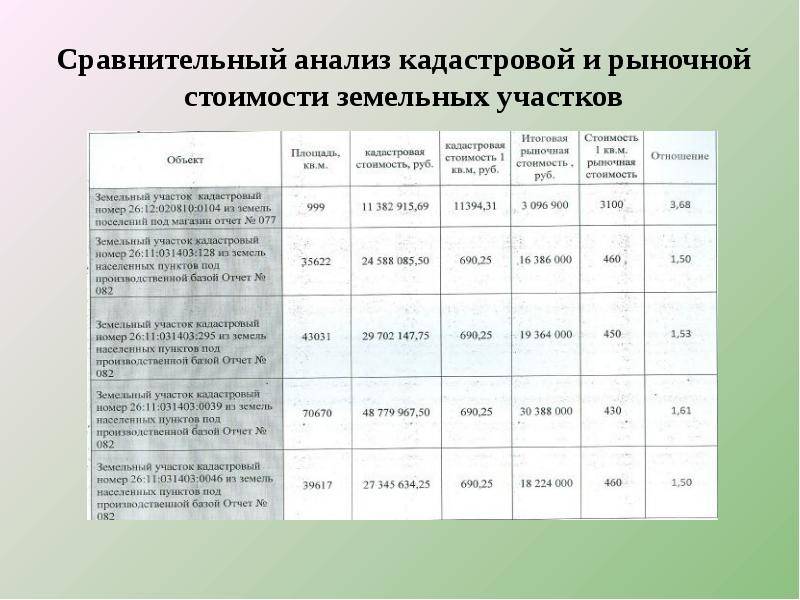

Соотношение рыночной и кадастровой стоимости земельного участка

Но с 2012 года стала проводится переоценка земельных участков для приближения их кадастровой стоимости к рыночной. Чаще всего стоимость по кадастру выше на 20-25%.

При расчете уплаты налогов действуют следующие правила:

- если цена по договору купли-продажи будет выше на 70% от стоимости по кадастру, то за расчет будет браться рыночная;

- при продаже участка дешевле, установление налога будет проводится от 70% от стоимости по кадастру;

- если Росреестром не была проведена оценка, будет учтена полная стоимость по договору.

РС имеет более конкретные характеристики и зависит от многих факторов. Она часто меняется, а кадастровая оценка проводится раз в пять лет.

Может ли одна быть выше другой

Часто возникают вопросы, почему КС земельного участка выше рыночной

Важно, чтобы стоимость по кадастру не была завышенная. Это приведет к тому, что владельцу придется платить повышенный налог. По практике расчета кадастровая цена не должна быть намного ниже рыночной, их показатели должны быть примерно одинаковыми

По практике расчета кадастровая цена не должна быть намного ниже рыночной, их показатели должны быть примерно одинаковыми.

В итоге получается, что кадастровая стоимость показывает средние данные по массовой оценке. Это может привести к тому, что кадастровая цена по определенному участку будет намного выше, чем рыночная. По такой стоимости продать участок никогда не удастся.

Особенно актуальной эта проблема стала в 2013 году, когда был проведен перерасчет КС участков. Большинство из них стали еще выше, чем были.

Как можно узнать рыночную стоимость?

В чем разница? Дабы установить точные параметры этого понятия, проводится процедура под названием оценка. После этого вы сможете не потерять тех денег, которыевам положены. Если вы хотите продать имущество по высокой цене, то она будет долго продаваться. Если же стоимость будет низкой, то вы получите меньше прибыли.

ВНИМАНИЕ !!! Помимо этого, очень часто многие люди требуют обосновать ту или иную цифру. После проведения процедуры вам представляется документ, где расписаны нюансы

Процедуру проводят независимые эксперты, которые могут предоставлять свои услуги либо поодиночке, либо компанией.

Специалист должен обладать необходимыми знаниями и навыками. Помимо этого, он должен при необходимости предоставить диплом о профильном образовании, а также выписку из реестра таких специалистов. Если оценка будет проведена неправильно, то со специалиставы можете взыскать штраф. Деятельность оценщика регулируется нормативным актом под номером 135.

Экономическая оценка

Экономическая оценка земельных участков отражает их хозяйственную ценность и потенциальный эффект от использования.

Обычно под экономической оценкой подразумевают рыночную.

Оценка стоимости земли – это процедура определения ценности земли в денежном исчислении с учетом потенциально возможного и реально приносимого дохода участка, которая определяется на определенный момент времени с учетом функционирования конкретного рыночного сегмента.

Другими словами рыночная оценка позволяет понять, за какую цену может быть продан данный участок в условиях свободного рынка в данный момент времени.

В процессе оценки учитываются как специфические факторы ценообразования земельных участков, так и макроэкономическая/микроэкономическая конъюнктура.

Экономическая оценка земельных участков обычно учитывает местоположение земли, ее целевой предназначение, физические параметры земли, соотношение спроса/предложения, характера предложения/уровня конкуренции на рынке недвижимости, ожидаемой величины дохода от эксплуатации земли, срока окупаемости

Важно понимать, что рыночная оценка всегда очень динамична и при изменении целевого назначения участка она также меняется

Нередко под экономической оценкой понимают рыночную стоимость права аренды. Она зависит от правового статуса арендатора, срока действия договора, наличия обременений и сервитутов, прав иных лиц на объект. Данная стоимость также определяется величиной, продолжительностью и вероятностью доходов от аренды недвижимости при наиболее эффективном использовании участка.

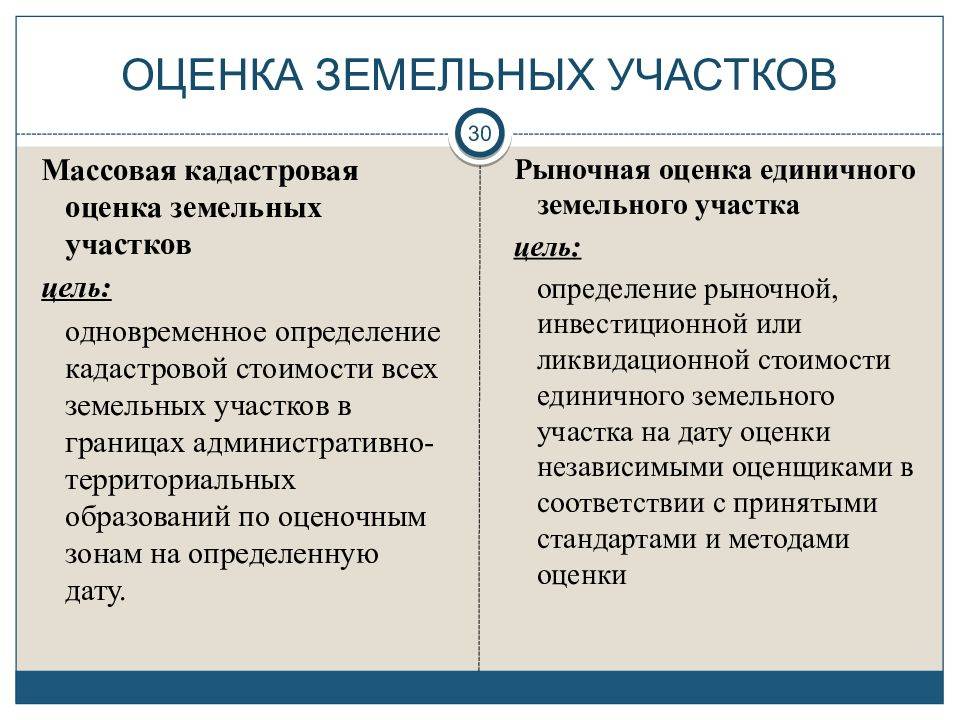

Одна из разновидностей экономической оценки – кадастровая оценка. Она производится по заказу муниципальных властей выбранными ими оценщиками.

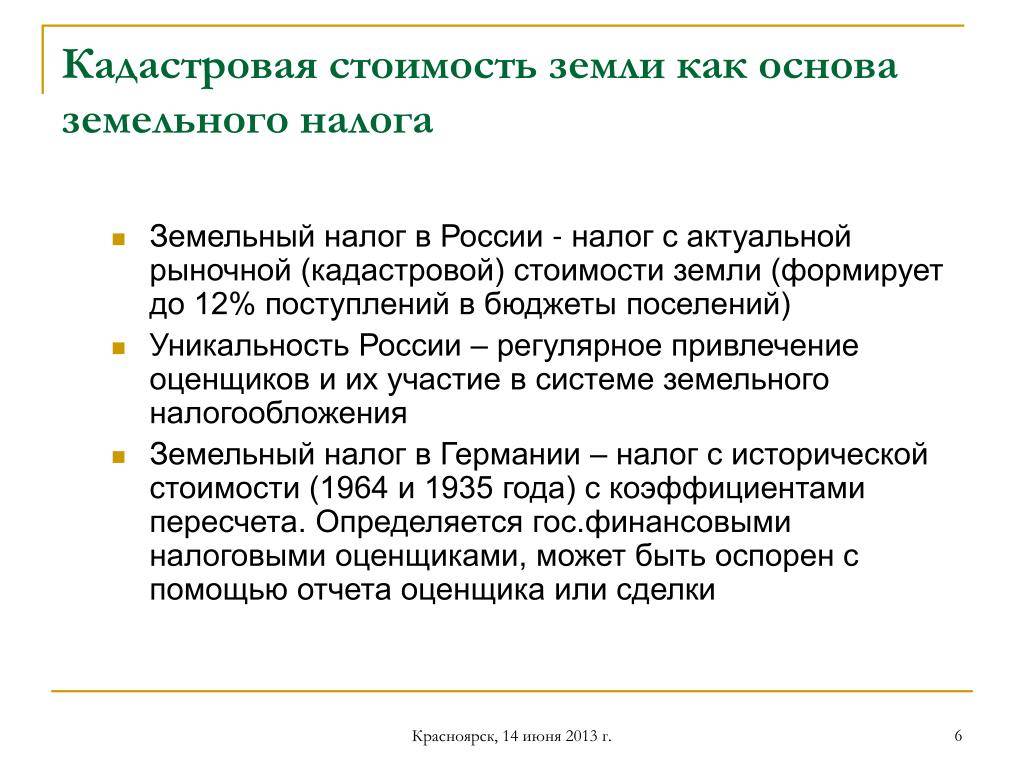

Ключевая цель кадастровой оценки – налогообложение собственников участков и определение ставок аренды земель из муниципального фонда.

Данный вид оценки максимально приближен к рыночной, но может отличаться от нее в большую или меньшую сторону. Если кадастровая стоимость существенно отличается от рыночной, то собственник вправе оспорить ее в судебном порядке.

Рыночная стоимость земельного участка: это что такое?

Для начала дадим определение рыночной стоимости земельного участка.

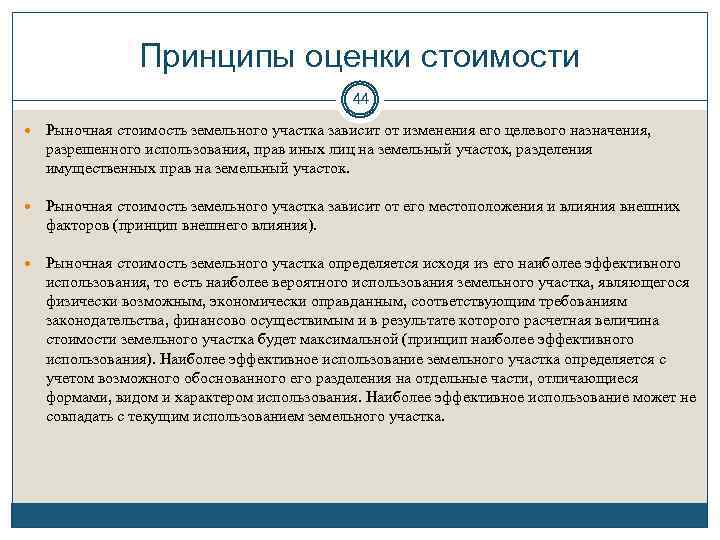

Рыночная оценка земли – это цена, установленная на ЗУ, с учетом влияния тенденций рынка недвижимости. Используется по преимуществу при купли-продаже ЗУ или объекта недвижимости, расположенного на участке, возведенного с учетом норм, предусмотренных для капитальных строений.

Установление рыночной стоимости земельного участка произвольное, по усмотрению собственника, но только ее актуальное определение сопутствует успешной продаже.

Повышение рыночной стоимости препятствует совершению имущественной сделки, а ее уменьшение приводит к убыткам продавца. Поэтому целесообразно использовать услуги независимого оценщика или самостоятельно ориентироваться на рынок сбыта аналогичных земель.

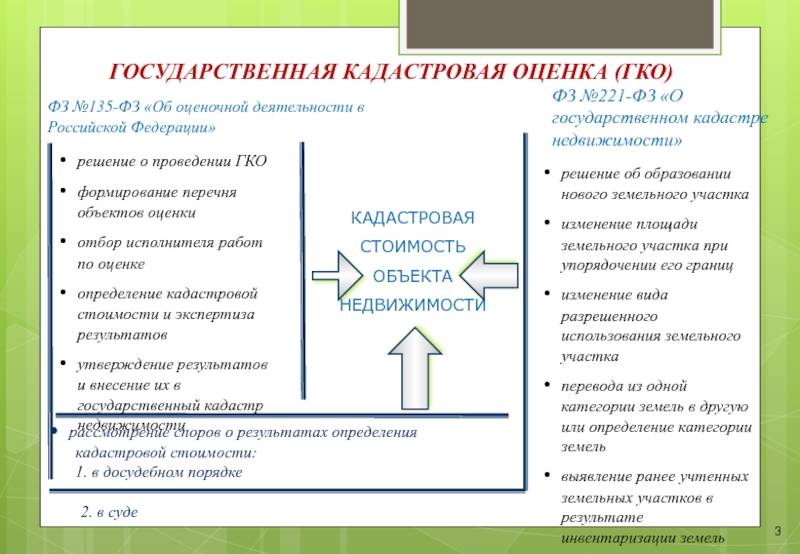

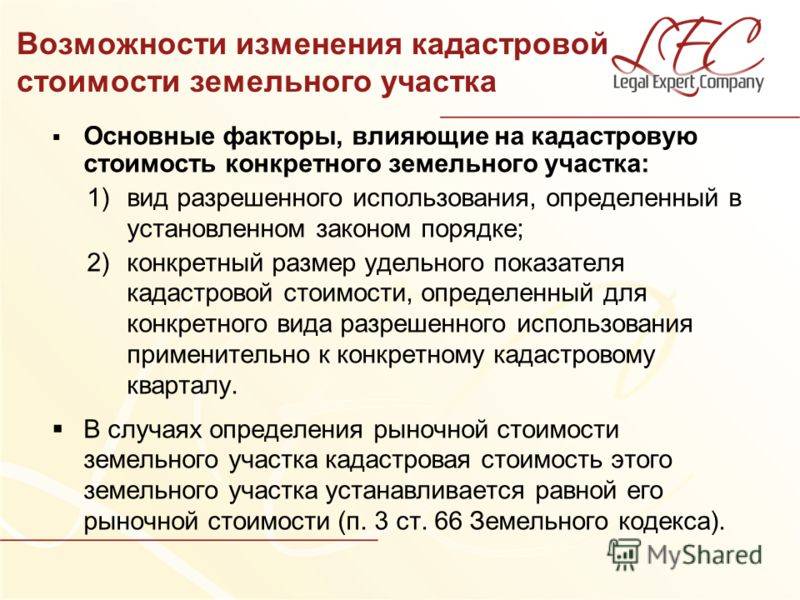

Земельные участки – объект государственной кадастровой оценки

Земельные участки, относящиеся ко всем категориям земель, являются объектами госкадастровой оценки. Область применения результатов кадастровой оценки земельных ресурсов широка. В первую очередь госкадастровая стоимость всех земельных участков будет служить одним из главных критериев в формировании земельного налога. В соответствии с Налоговым кодексом РФ ст. 391 налоговая база конкретного участка земли определяется в качестве его кадастровой стоимости. Кроме этого, кадастровая стоимость используется для расчета оплаты за аренду земельных участков, числящихся в государственной и муниципальной собственности. Также кадастровая стоимость применяется для определения цены выкупа за землю и стартовой стоимости, когда проводятся торги, и для определения налоговых возможностей муниципальных образований в сфере определения размеров субсидий и субвенций.

Кадастровая и рыночная стоимость квартиры: как они соотносятся?

Во время покупки/продажи жилья или других операций с недвижимостью участники сделки сталкиваются с такими понятиями, как кадастровая и рыночная стоимость квартиры.

Какой вопрос вы бы ни решали (продажа/покупка дома, квартиры, земельного участка, аренда и т.д.), первая интересующая всех деталь – цена объекта недвижимости.

Российским законодательством установлено, что цена, которую собственник праве запросить, определяется стоимостью жилья. Таким образом, понятия «цена» и «стоимость» взаимосвязаны, но имеют несколько разные смысловые оттенки:

- Цена – это денежная сумма, определяемая владельцем недвижимости, за которую он будет её реализовывать.

Показатель цены может быть равен показателю стоимости или иметь меньшее значение. - Стоимость – это наивысший предел денежной оценки права собственности того или иного объекта недвижимости.

Стоимость жилья может быть рыночной и кадастровой.

Что такое рыночная стоимость жилья?

Рыночная стоимость жилья – это реальная цена, по которой объект недвижимости может быть продан на рынке в конкурентных условиях.

Рыночная стоимость жилплощади зависит от:

- площади (без учёта балконов, кладовых, лоджий);

- планировки;

- ремонта;

- технического состояния инженерных систем;

- расположения (район, инфраструктура);

- наличия мебели.

При определении рыночной стоимости не берутся во внимание расходы на заключение сделки, а также налогообложение. Рассчитать рыночную стоимость жилплощади может собственник, риелтор или член СРО (саморегулируемой организации оценщиков)

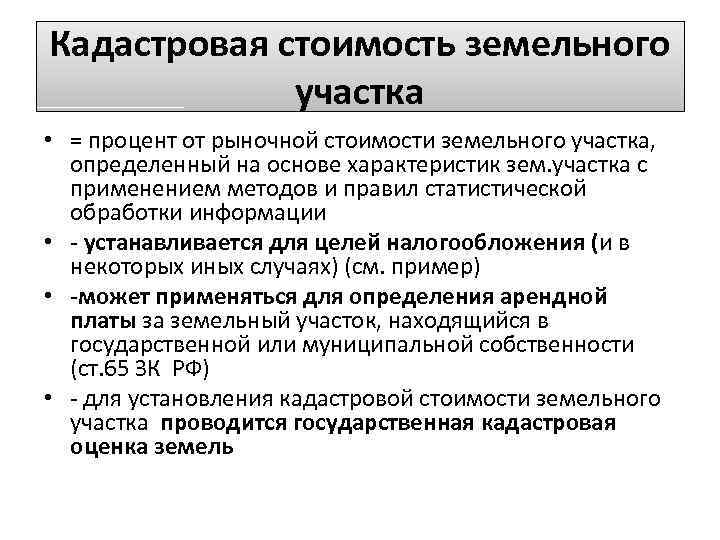

Что такое кадастровая стоимость жилья?

КС жилья – это стоимость недвижимости (квартиры, дома, участка земли), которая рассчитывается и устанавливается путём проведения государственной оценки для исчисления налогов.

Кадастровая стоимость жилплощади зависит от:

- площади;

- назначения объекта;

- года постройки и сдачи в эксплуатацию;

- материала, из которого объект построен;

- экономической ситуации в регионе и пр.

Цели расчёта КС:

- определение размера налога на недвижимость;

- расчёт суммы налога в случае сделок с недвижимостью (покупка, продажа, обмен, аренда);

- оформление права наследования на жильё;

- оформление дарственной на недвижимость.

Разница между кадастровой и рыночной стоимостью недвижимости

Основное отличие между видами стоимости состоит в том, что рыночная стоимость является более широким понятием.

Основное отличие между видами стоимости состоит в том, что рыночная стоимость является более широким понятием.

При формировании РС учитывается спрос на рынке недвижимости и состояние жилплощади, тогда как кадастровая стоимость зависит в основном от ценовой политикой отдельного региона.

Кадастровую стоимость, в отличие от рыночной, устанавливает государственный орган; именно КС влияет на размер налоговой ставки на недвижимость.

Насколько кадастровая стоимость отличается от рыночной?

Кадастровая стоимость чаще всего оказывается ниже рыночной. Бывает, что результаты оценивания оказываются равными, особенно если квартира находится в старом доме, например, в «хрущёвке» или в «сталинке».

В большинстве случаев кадастровая стоимость отличается от показателя рыночной в силу различных причин:

- При расчёте рыночной стоимости учитывается реальная цена недвижимости по сравнению с аналогичными объектами.

- В кадастровой стоимости не отражается спрос, сезонность, состояние рынка.

Кадастровая стоимость важна при определении рыночной стоимости, но не влияет на неё, а только опирается. При расчёте КС кадастровые специалисты учитывают цены на рынке недвижимости по региону, а не по стране.

Цели определения стоимости

Использование КС

Кадастровая стоимость применяется исключительно в целях налогообложения. Она используется как налоговая база, из которой впоследствии исчисляются обязательные платежи.

В соответствии со ст. 18 от 03.07.2016, КС исчисляется и применяется лишь в целях, определенных законодательством, в частности, для уплаты:

- налога на недвижимость (имущество физлиц) и налога на землю;

- подоходного налога при продаже квартиры или иной недвижимости;

- госпошлины за осуществление нотариальных действий, например, при оформлении дарственной или вступлении в наследство и так далее.

Использование РС

Рыночная стоимость, наоборот, является предпочтительной. В соответствии со ст. 7 ФЗ № 135, если нормативный акт не определяет вид стоимости, подлежащий определению или использованию, по умолчанию имеется в виду РС объекта недвижимости.

Данное правило применяется в случаях, когда определению подлежит действительная, разумная или иная объективная стоимость на конкретную дату.

- заключении договоров купли-продажи, дарении и иных способах отчуждения недвижимости с указанием ее цены;

- передаче имущества под залог, в том числе при заключении договоров ипотеки;

- обращении взыскания на объект недвижимости и последующей его продажи с торгов;

- рассмотрении споров, связанных с разделом супружеского имущества и наследства;

- определении размеров компенсации при разделе имущества либо нанесении такому имуществу ущерба и так далее.

Единственным обоснованием рыночной стоимости является отчет об оценке, подготавливаемый оценщиком. Потому при использовании рыночной цены, независимо от целей, этот отчет обязательно следует прилагать к пакету документов.

Порядок расчета

Правильно определить рыночную стоимость можно только при соблюдении следующей последовательности:

- Подписание договора о проведении оценки. Сразу после скрепления взаимоотношений, специалист определится с основными параметрами: предназначением, категорией земель, видом собственности, сервитутом и т.д.

- Сбор и анализ полученных данных. Оценщик не только собирает необходимые документы на участок, но и проводит объективное изучение разнообразных характеристик, способных отразиться на финальной цене недвижимости. Среди главных факторов, способных повлиять на ценник, обычно выделяют: прилегающие постройки, наличие/отсутствие зеленых насаждений, экологический фон, перспективу получения прибыли или размер дополнительных финансовых вложений.

- Выбор оптимального метода оценки и выполнение необходимого расчета. Специалист делает вывод о целесообразности использования той или иной методики только на основании сравнительного анализа.

- Определение окончательной цены, которая будет отражаться в отчете.

- Письменное оформление произведенной работы. Отчет – это доказательный документ, предназначенный для определенного круга лиц, в том числе и заказчика.

Возможность переоценки

Если собственник считает, что кадастровая стоимость является завышенной, он может обратиться с запросом на проведение переоценки.

Основанием должно служить изменение причины, приведшей к неверному расчету.

Лица, которые могут обращаться за перерасчетом КС, должны иметь право собственности, наследуемого владения или бессрочного пользования на данный ЗУ.

Переоценка может быть проведена при:

- изменении категории;

- уменьшении площади;

- наложении обременения;

- порче земли;

- смене схемы использования.

Полная информация о порядке и способах уменьшения кадастровой стоимости изложена в соответствующей статье.

Переоценка стоимости и ее оспаривание в будущем

Наше законодательство одно из самых динамичных в мире. И законодательство в области налогообложения является ярким примером нестабильности в законодательстве. Так, в настоящее время принят во втором чтении Проект федерального закона «О внесении изменений в статью 52 части первой и часть вторую Налогового кодекса Российской Федерации».

В 2018 году при исчислении налога за 2017 год на территории 28 субъектов Российской Федерации применяется коэффициент 0,6, на территории 21 субъекта Российской Федерации – коэффициент 0,4, на территории 15 субъектов Российской Федерации – коэффициент 0,2. В остальных субъектах Российской Федерации коэффициент не применяется, поскольку решение о переходе к налогообложению по кадастровой стоимости не принято и налог исчисляется по инвентаризационной стоимости с учетом коэффициента-дефлятора.

Применение такого порядка исчисления налога на имущество физических лиц привело к существенному увеличению налоговой нагрузки на граждан, прежде всего, из-за резкого роста кадастровой стоимости объектов недвижимости.

В связи с этим законопроектом предусматривается отказ от применения указанного выше коэффициента начиная с исчисления налога за четвертый налоговый период применения кадастровой стоимости (коэффициент 0,8).

Таким образом, поправка является положительной и не должна привести к резкому росту кадастровой стоимости.

Одновременно законопроектом вводится новый коэффициент, ограничивающий ежегодное увеличение суммы налога на имущество физических лиц по кадастровой стоимости не более чем на 10 процентов по сравнению с предыдущим годом. Это тоже приведет к уменьшению случаев оспаривания стоимости для целей налогообложения.

Законопроектом также предусматривается:

1) возможность пропорционального (в зависимости от количества месяцев в налоговом периоде) определения налоговой базы по налогу на имущество организаций и налогу на имущество физических лиц в случае изменения качественных и (или) количественных характеристик объектов недвижимости в течение налогового периода.

2) исключение возможности перерасчетов сумм земельного налога и налога на имущество физических лиц, уплаченных налогоплательщиками на основании ранее направленных налоговых уведомлений за прошедшие налоговые периоды, за исключением случаев уменьшения суммы налога в результате такого перерасчета.

3) применение для целей налогообложения измененной кадастровой стоимости с даты начала применения ошибочной (оспоренной) стоимости, а не с года подачи заявления об оспаривании.

То есть можно будет не платить за ошибки чиновников, как предусмотрено в настоящее время. Данная поправка позволит снизить риски налогоплательщиков, которые связаны с длительными процедурами оспаривания стоимости.

Кроме того, законопроектом предусмотрен также ряд уточняющих изменений, направленных на разрешение неурегулированных вопросов, возникающих при применении глав 31 и 32 Налогового кодекса Российской Федерации, среди которых необходимо выделить следующие:

1) в настоящее время к льготной категории граждан по налогу на имущество физических лиц и земельному налогу отнесены инвалиды с детства. Между тем к данной категории граждан относятся только лица, достигшие возраста 18 лет, имеющие группу инвалидности с определением причины инвалидности «инвалид с детства». При этом дети-инвалиды составляют самостоятельную категорию.

2) в отношении физических лиц – собственников жилых домов, квартир и комнат Налоговый кодекс Российской Федерации предусматривает ряд налоговых преимуществ по налогу на имущество физических лиц в виде налоговых вычетов, налоговых льгот и пониженных налоговых ставок. Между тем в отношении таких жилых помещений, как части жилых домов и части квартир, налоговые преимущества не применяются, поскольку они не выделены как самостоятельные объекты налогообложения.

3) в отношении физических лиц – собственников гаражей и машино-мест Налоговый кодекс Российской Федерации предусматривает налоговые преимущества в виде налоговых льгот и пониженных налоговых ставок. Между тем установленные налоговые преимущества не применяются в отношении объектов, расположенных в объектах недвижимости торгового, офисного и бытового назначения, включенных в перечень, утверждаемый субъектами Российской Федерации.

предлагается распространить установленные Налоговым кодексом налоговые преимущества в отношении любых гаражей и машино-мест вне зависимости от их включения в соответствующий перечень субъекта Российской Федерации.

Это тоже является положительной тенденцией и снизит риски в части обжалования стоимости.

ВЫВОД

Таким образом, при совершении юридически значимых действий (купля-продажа, дарение, наследство и т.д.), а также для контроля правильности налоговых начислений необходимо знать размер кадастровой стоимости, который в необходимых случаях возможно откорректировать.

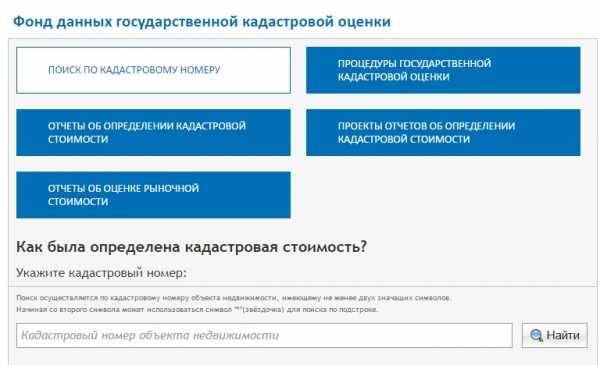

Всю информацию о земельных участках, касающуюся в том числе кадастровой стоимости, можно найти на официальном сайте Федеральной службы государственной регистрации, кадастра и картографии www.rosreestr.ru, информация предоставляется по кадастровому номеру искомого объекта, содержащийся в выписке из Единого государственного реестра прав или в выписке из Единого государственного земельного кадастра.

При утере таких выписок территориальный отдел Росреестра в течение 10 дней по запросу с приложенными к нему правоустанавливающими документами на объект и паспортом заявителя осуществляет их выдачу.

https://www.youtube.com/watch?v=OkINZBOIZWc